物业公司的抄底机会,越来越近

物业是一个有稳定的现金流和很强的抗周期能力的行业,在集中度提升趋势下,头部物企在雄厚的资金和关联房企资源加持下,随着市场外拓和收并购的推进,未来仍然有很大增长空间。

港股物业板块终于迎来了反弹,本周累计涨超6%,融创服务、碧桂园服务、中海物业等物业股均有不错的涨幅。

港股物业板块自去年6月高点至今累计跌幅在50%以上,许多物业股都腰斩了。经历这一轮大跌,现在许多物业股估值都很低了,像融创服务、金科服务、雅生活服务等物业股市盈率纷纷跌至个位数。

与房地产行业不同的是,物业行业有着稳定的现金流、抗周期性强,商业模式较好。而且目前尚未出现具有碾压性优势龙头公司,未来在行业集中度提升的过程中,头部公司还有较大增长空间。

尽管很多上市物企业绩亮眼,但在近一年港股和地产板块大跌的过程中,也跟着跌了很久。现在,随着房地产调控政策的边际改善,物业行业的估值修复机会将越来越近。

一些机构已经在物业板块埋伏起来了。今年一季度,广发基金、景林、摩根大通、瑞银等机构均持有头部物业股,用真金白银押注了他们的成长。

抗周期性强

不像房企,一旦房子不好卖,业绩增长和回款就很困难,物业公司承包住宅或商业物业后,只需承担人力成本等支出就行,不需要太多资金投入,物业费基本都能按期进账,现金流稳定,抗周期能力强。

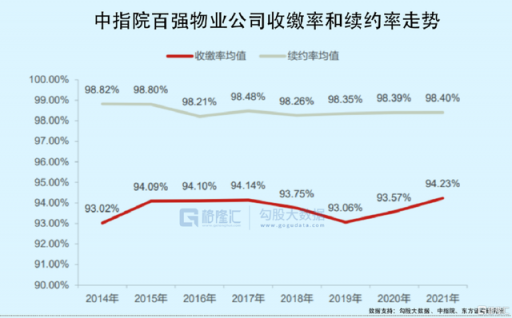

不同于房地产的“拍地-盖楼-出售”模式,物业走的是“存量+增量”模式,依靠的是在管面积。物管行业续约率普遍很高,只要小区不换业主委员会,基本不会更换物业公司,而优质物业公司丢盘率就更低了。中指院数据显示,近年来百强物企的续约率高达98%左右。所以品牌物业公司的存量楼盘几乎是永续的,而新接管的楼盘又能带来增量。

物业公司的营收主要来源于三方面,包括对业主的清洁、安保、园艺、维修等物业管理服务,对住户的生活服务、车位管理租赁、公共区域的广告等增值服务,还有为开发商提供的协销、专项定制、房屋维修等非业主增值服务。

业主和住户的物业费一般都能按时交,不然可能面临停水断电的尴尬局面,非业主增值服务的账期可能长一点,但也总体可控,百强物企的收缴率均超过90%。

物业在洪水、疫情等灾难来临时,发挥着重要作用,政策对于物管行业也比较友好,这几年发布的政策大都是鼓励的。

比如今年3月5日发布的《政府工作报告》提出“加大社区养老、托幼等配套设施建设力度,在规划、用地、用房等方面给与更多支持。促进家政服务提质扩容”;今年5月,住房和城乡建设部等提出“将物业服务企业纳入当地疫情防控体系,协助解决物业服务企业在防疫工作中面对的困难,鼓励有条件的地区给与物业企业一定补偿”;民政部等还提出“到2025年,基本构建起网络化管理、精细化服务、信息化支撑、开放共享的智慧社区服务平台”等。可见物业在社区建设和增值服务方面还有很大发展空间。

即使在疫情期间,物业行业依然实现了强劲的增长。据国金证券,2021年50家上市物管公司收入合计1785亿元,同比增长46.5%;归母净利润合计226亿元,同比增长45.6%。一些头部民企物业公司的业绩更是增速迅猛。2021财年,碧桂园服务实现收入288.43亿元,同比增长84.9%;金科服务营业收入59.68亿元,同比增长77%。

总体来看,物业公司拥有较好的商业模式,有稳定的现金流和很强的抗周期能力,是许多房企的优质资产。

万亿级市场

目前,我国物业行业已经形成了万亿级市场,但行业集中度偏低,存量市场高度分散。近几年,许多品牌房企掀起了物业板块拆分上市潮,比如碧桂园的碧桂园服务、恒大的恒大物业、融创的融创服务等。

随着房企销售量的下滑,物管行业的整体增量蛋糕呈缩小趋势,但一些头部物业公司通过关联房企销售项目的交付、市场拓展、收并购其他物业公司等方式,仍然实现了高增长。未来,在行业集中度提升的过程中,头部物业公司还能持续吃到增量蛋糕,发展空间很大。

目前中国城镇存量房超过3亿套,物业行业已经达到万亿规模,是个庞大的市场。据统计,2020年,我国物业行业规模高达11800亿元,在2016-2020年期间,复合年均增长率超过12%。

有钱赚的地方自然能吸引资金流入,近年来,我国新注册的物业管理公司越来越多,仅在去年上半年注册的就高达53.5万家。截止去年7月底,我国物业管理相关公司超过300万家,处于存续、在业状态的有270万家左右。

除了注册的公司多,新上市的公司也很多。近三年来,累计40多家物业公司完成了上市融资,仅2021年就新增了14家上市物业公司,物业管理赛道越来越热闹了。

当前我国物业行业集中度低,市场比较分散,尚未出现具有碾压性优势龙头公司。目前A股上市物管公司中,市值较大的招商积余也只有177亿元左右,新大正、特发服务、南都物业的市值都不足亿。港股物业公司中,市值最高的是碧桂园服务,也是唯一市值上千亿港元的公司,华润万象生活以880亿港元市值排在第二,其他公司市值都比较小。

从营收规模来看,年营收超过百亿的公司都不多。2021年,碧桂园服务以288.43亿元营收位居行业前列,招商积余、保利物业、绿城物业、雅生活服务等营收也在百亿以上,其他大多数物业公司营收规模都仅有几十亿。

物业公司在管面积也比较分散,目前在管面积上亿平方米的公司仅有恒大物业、碧桂园服务、保利物业、雅生活服务等少数物业公司。据中指院,2020年行业前10强企业在管面积市场份额仅为10.2%,百强企业在管面积市场份额也不足50%,未来提升空间巨大。

物管公司的增量来自于几个方面,一个是关联房企销售项目的交付,另一个是市场外拓和收并购等方式获得新的接管项目。由于存量市场续约率很高,头部物业公司想要在高度分散的市场中抢夺增量,除了外拓市场之外,就是收购兼并其他物业公司,这也是近几年物业行业收购兼并频发的重要原因。

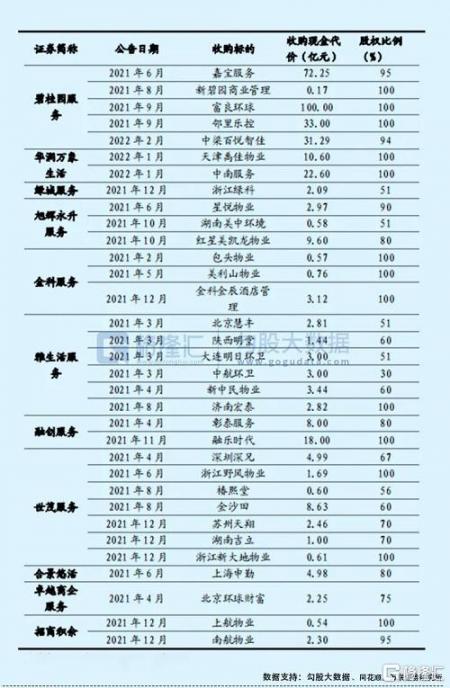

在资本的加持下,头部物业公司已经在通过收并购的方式提升在管规模。比如在2021年,碧桂园服务收购蓝光嘉宝服务、富力物业、彩生活邻里乐等物业公司,获得了2.78亿平方米的新增管理面积;旭辉永升服务收购湖南美中环境和上海美凯龙物业等公司;近期又传出金科服务拟收购佳源服务73.56%股权的消息。

随着房企销售面积的下滑,总体上来看,关联房企交付的新项目可能下滑。但在房地行业加速出清背景下,行业集中度将进一步提升,拥有资金优势的龙头房企通过收并购的方式能获得其他房企的项目,因而龙头房企关联物业公司的新增物管面积也能得到保障。再加上头部物业公司对其他物业同行的收并购行动,未来要保持一定的增速并不难实现。

估值吸引力

经历了一年的大跌之后,目前许多物业公司的估值已经具备吸引力。

近一年,碧桂园服务和金科服务累计跌幅在50%左右,股价几乎腰斩;雅生活服务和融创服务累计跌幅也超过20%,有些公司市盈率甚至跌到了个位数,可以说整个港股物业板块的估值水平已经达到历史较低水平,未来下跌的空间有限,上涨的弹性很大。

目前已经有机构在物业板块布局。比如在招商积余的前10大流通股东中能看到汇添富、广发、景林等机构的身影;摩根大通持有上亿股华润万象生活和将近1亿股碧桂园服务的股票;瑞银集团在今年3月加仓了金科服务,机构们用行动证明了对这些头部物业公司的看好。

总的来说,物业是一个有稳定的现金流和很强的抗周期能力的行业,在集中度提升趋势下,头部物企在雄厚的资金和关联房企资源加持下,随着市场外拓和收并购的推进,未来仍然有很大增长空间。5月起,国家发了很多呵护房地产行业的政策,支持民企房地产发债,如果这次龙头房企的危机过去了,物业公司的情况也会得到缓解,这是他们估值修复的重要理由。所以这个时候对于物业板块,大可以乐观些。