当火星人不再「火」,到底发生了什么?

集成灶企业上行至少要克服两大困难:其一产品大范围入驻KA渠道,其二改变高线城市居民对集成灶的认知。

12月6日,集成灶龙头火星人发布了一份特定股东减持期限届满的实施情况公告。

公告显示,公司联合创始人兼董事朱正耀于今年6月7日至12月6日之间,减持火星人124万股股票,占公司总股本的0.31%,减持完成后,朱正耀剩余持有火星人1330万股,占火星人总股本的3.29%。

据节点财经追溯,去年年底朱正耀持有火星人3720万股,占当时火星人总股本的9.19%,也就是说短短9个月内,有超过2389万股火星人股票从朱正耀的名下移走。

另据火星人7月21日公告,朱正耀因离婚财产分割掉名下1860万股,占火星人总股本4.59%,分割至其前妻虞惠丽名下。抛去这笔意外支出,朱正耀今年前三季度合计减持火星人股份超529万股,保守按照30元/股的价格测算,套现约1.6亿元。

无独有偶,火星人另一大联合创始人董其良,及公司上市前的几家投资机构,今年前三季度均有减持动作。

据节点财经梳理,董其良前三季度持股减少超164万股,持股比例由3.69%降至2.75%。其余机构投资者宁波红杉智盛减持超58万股,持股比例由7.41%降至7.26%;海宁融朴股权加持699万股,持股比例由4.86%降至3.14%;杭州金投智汇减持超228万股,持股比例由1.64%降至1.08%。

截至三季度,火星人十大股东中,除了董事长黄卫斌及其控制的两大员工持股平台海宁大有投资及海宁大宏投资外,其余股东均有减持。

通常而言,上市公司股票解禁后,股东的减持司空见惯,一方面是基金退出需要,另一方面高管需要改善生活。但是,股东减持也需要参考股价行情,火星人年内股价近乎腰斩,这种背景下,股东为何还要坚持减持。

俗话说,事出反常必有妖,火星人股东的反常减持行为到底释放出了哪些信号?

业绩变脸带崩估值

2020年年底,火星人登陆创业板,彼时火星人不仅向消费者大范围宣传了新型厨电品类集成灶,而且公司过去5年超50%的业绩年复合增长也征服了一大批投资作者。

IPO当天,火星人股价收盘于47.8元/股,较发行价14.07元/股大涨近240%,中一签爆赚3300元。

厨电新品类、管理层的丰富经商履历、以及合理的股权结构设计,这些优质的标签让火星人这家年利润不足2.5亿元的公司,获得了近200亿元的市值,静态市盈率达到恐怖的83倍。

反观当时的集成灶发明者,2012年就上市的浙江美大,同期的市值不到百亿元,仅为火星人的一半。但其前一年(2019年)净利润为4.54亿元,是火星人的近两倍。

彼时,不知道是市场疯了,还是火星人讲的故事太生动。

当然不排除火星人的高估值是由公司较少的流通股助推的。数据显示火星人上市后,其流通股占公司总股本的比例不足10%。

但不论如何,木已成舟。

然而这种由综合因素导致的高估值,却给火星人的股价带来巨大压力,一旦火星人的成长性被质疑,那些在高位买入的投资者可能亏得血本无归。

不幸的是,这种担忧确实发生了。

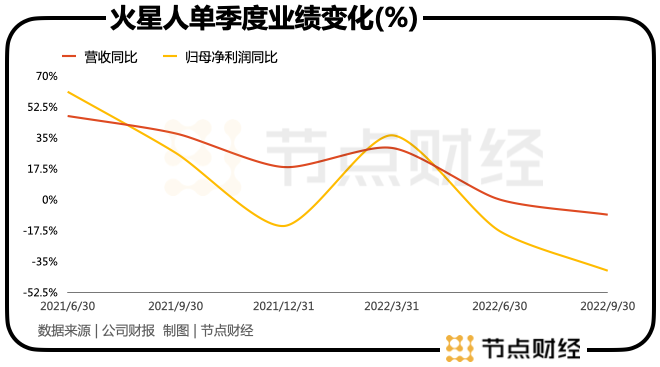

今年二季度以来,火星人的业绩开始走低,连续两季度营收放缓之余,净利润负增长愈陷愈深。

净利润较营收更显颓势的一个重要原因是,火星人并未放缓对各项费用的投放。以第三季度为例,该季度火星人营销费用率、管理费用率、研发费用率各增加约5.5pct,1.3pct,1.6pct,相应的公司净利率净减少约7pct至13%。

对于业绩为何放缓,火星人的回复是受国内疫情与国际宏观经济环境的双重影响。

这一点在浙江美大的半年报中也得到证实。

财报数据显示,浙江美大今年第二、三季度营收与归母净利润均取得持续同比负增长。

行业前两位玩家不约而同的低迷,问题大概率出在了集成灶整个行业上。

果然,中怡康数据显示,2022年上半年,我国厨卫电器市场规模为1020亿元,同比下降13.2%,作为厨电新兴品类的集成灶子行业,同期的市场规模为118亿元,同比仅增长7.3%,按销量(138万台)计算,同比仅增长1.5%。

外部不利环境导致的业绩惨相,直接带崩火星人的估值。

截至目前,火星年内股价从48元/股降至27元/股,调整约44%,这其中估值从50倍降至34倍,调整幅度约32%,其余由业绩补位。

不过,有意思的是,即便估值大降,净利润规模不及浙江美大的火星人,市值仍然较前者高出30多亿元。

这就引发出下一个问题,决定集成灶公司价值的核心考量到底是什么,这种考量正确吗?

成长性重于利润规模

截至三季度末,火星人录得归母净利润2.19元,同期浙江美大为3.73亿元,高出火星人70%。

而且,从历史数据看,火星人的利润规模也始终小于浙江美大。

有意思的是,市场赋予火星人的估值持续高于浙江美大。据节点财经梳理,2021年年底-2022年12月中旬,火星人估值是同期浙江美大的2.7-3.8倍。

显而易见,资本更加青睐于火星人。

通过梳理业绩,节点财经认为不同战略指导下的成长性差异,是火星人估值更高的核心原因。

财报数据显示,在2015年-2021年,火星人利用“高举高打”的战略,公司营收与归母净利润分别取得52%及67%的年复合增速,同期选择稳健发展的浙江美大两项数据均为27%。

火星人的成长速度显然要远远高出浙江美大。

来自中怡康的行业数据显示,2015年-2021年恰恰是集成灶这一厨电新品类高速发展之际。

其数据显示,这期间我国集成灶市场零售额规模从48.8亿元增加至267亿元,年复合增速为32.74%,零售量从69万台增加至321万台,年复合增速为29.2%。

也就意味着,浙江美大连集成灶行业都没跑过。

成长性决定估值的方法论也在集成灶行业另外两家公司——亿田智能与帅丰电器身上也得到了体现。

万得数据显示,2016年-2021年,亿田智能的营收及归母净利润年复合增速分别为30%与43%,同期帅丰电器的两项数据分别为19%与32%。

这一成长新分野导致过去3年,亿田智能的估值中枢为34倍,较帅丰电器的17.6倍高出近一倍。

言外之意,现阶段,资本在集成灶行业更看重成长性,而非利润规模。

我们认为这一逻辑还将继续,理由是集成灶目前在厨电行业中的渗透率(10%左右)仍然较低,随着其日常清洁与漏油问题的成功解决,再叠加小面积集成的优势,未来的市场空间依然很大。

不过,一个不可忽视的因素是目前集成灶行业已经踏入了新阶段。

这一阶段不同于集成灶企业过去农村包围城市的大举扩张时代,而是面临着产品与战略高度同质化,以及专业厨电的进入挑战。

集成灶企业早年起家的战略均是“农村包围城市”,先从三四线及县级城市空白市场做起,再下沉到农村市场或上行到高线城市。

据浙江美大投资者投研资料,浙江美大2021年收入中,30%来自地级市,55%来自县级市区,仅有15%来自一二线城市。

火星人虽然没有公布其收入区域分布,但可以预测与浙江美大相差不大。这就意味着集成灶在三四线及县级市场已进行了充分竞争,但一二线城市却迟迟难以攻破。

为此,包括火星人在内的许多集成灶企业推出“集成洗碗机”、“集成水槽”等第二增长曲线来对冲集成灶业务可能出现的放缓问题。

但这并没有解决根本问题,集成灶企业要实现更大的突破,必须进军一二线城市,跟专业厨电企业打硬仗。

这不仅是内在动力,也是形势所逼。

房产压力与上行难题

尽管火星人与浙江美大均将今年疲软的业绩归咎于疫情及宏观环境的冲击上,但双方并没有提及一个更大的利空因素——房地产下行。

根据浙江美大投资者调研信息,2021年公司集成灶产品的95%收入来自新房装修,仅有5%来自旧厨房改造。

可见集成灶行业对新房销售的依赖程度。

众所周知,近几年由于政策调控及宏观经济的影响,我国房地产市场十分低迷。据国家统计局最新数据,2022年1-10月商品房销售面积不到11.12万平方米,同比下降22.3%,与1-9月份基本持平,其中住宅销售面积下降25.5%。

垂直地产媒体乐居网称,当前新房销售仍在下行、购房情绪依旧萎靡主要体现在两个方面:一是销售均价再降难以促进规模回升;二是待售面积上升销售去化承压。

奥维云报告更是总结道:新房的长短中期看均不理想,家电增长重心将转至存量房。

由于厨电增速较房地产销量增速往往滞后1-2年。

国内房地产的滑坡其实是从去年下半年开始的,数据显示,去年第三、四季度,我国商品房销售面积分别为4.17万平方米与4.91万平方米,连续两季度同比下滑。

根据上述滞后周期,今年下半年,厨电企业的业绩已经受到了影响。

火星人与浙江美大今年三季度净利润均出现负增长,同期专业厨电巨头老板电器净利润也同比下滑7.6%。

也就是说,疫情与宏观经济只是厨电企业业绩下滑的表面原因,地产周期才是背后的真正主导因素。

在此背景下,厨电置换需求更大的一二线城市的市场地位就更加突出了,而如前文所述,集成灶企业的一大难题就是攻进这些区域。

但是知易行难,在节点财经看来,集成灶企业上行至少要克服两大困难:其一产品大范围入驻KA渠道,其二改变高线城市居民对集成灶的认知。

对于第一点,由于集成灶企业过去的市场主要在三四线城市,经销渠道成了其主要的销售渠道,但一二线城市居民采购家电产品的地方集中在苏宁、国美这样的KA渠道。

据华创证券统计,截至去年年底,火星人的KA门店数量不到750家,不仅落后专业厨电老板电器的约3000家,还大幅落后于同行浙江美大的约2000家。火星人要进军高线城市,首先要补足KA渠道的短板。

图片来源:华创证券

对于第二点,高线城市居民已经形成了烟灶分离的厨电搭配认知,叠加集成灶安装还需要改变烟道方向的繁琐流程,集成灶企业即便大范围入驻KA渠道,还需转变消费者对集成灶的认知。

这也意味着,火星人的高额营销费用的投放未来可能还会持续。

上述困境能否突围还未知。从这个角度看,目前集成灶品类的低渗透率极有可能是个“陷阱”,这或许也是火星人股东减持的一大考量因素。