上半年哪家物企最赚钱?业务发展状况如何?

半年企业整体进入低速增长阶段,业务结构、盈利能力仍在持续优化,行业调整期,国央企、大型物企表现出较强的韧性。随着企业业务结构的不断调整、第二曲线的持续探索、管理效率的不断提升,企业将迎来健康稳定的发展。

2023年中期业绩告一段落,64家上市物企60家公布其数据,佳源服务、力高健康生活、旭辉永升服务和鑫苑服务延迟发布。高质量发展背景下,企业业务发展、盈利能力、经营风险、经营效率成为关注重点,本篇先从业务发展和盈利能力两个角度分析2023年上半年上市物企成色。

01 业务发展 增速放缓,央企、民企差距进一步拉大

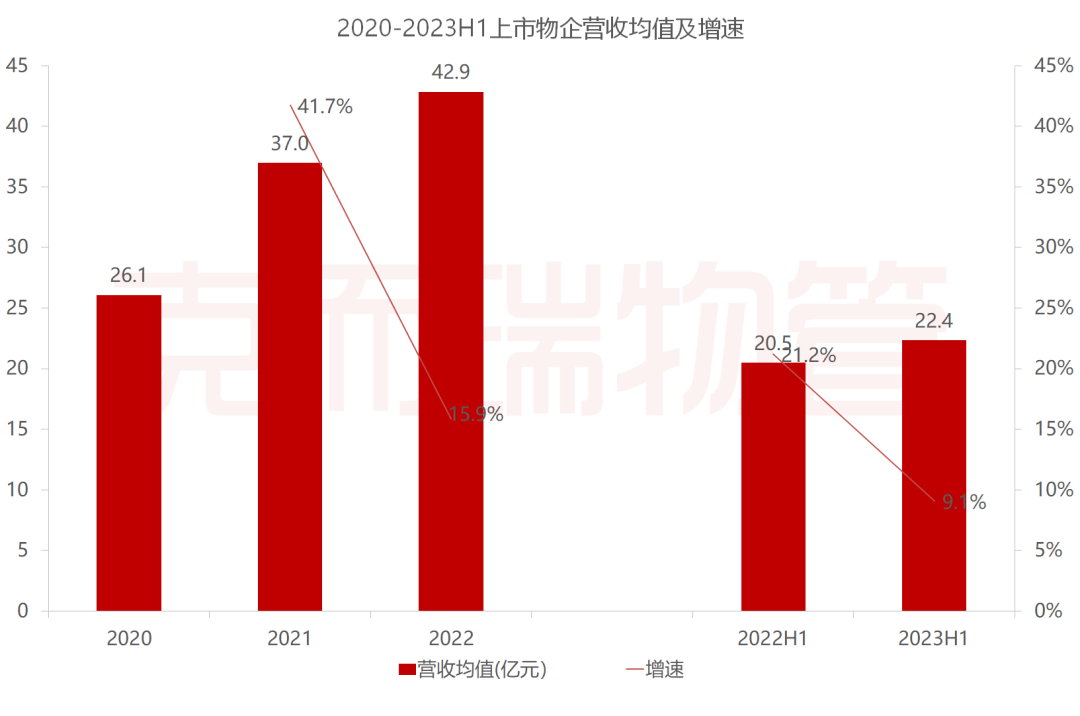

一、业务规模:营收增速进一步放缓,从21.2%下降至9.1%

整体来看,上市物企营收均值仍在提升,但整体增速不断下滑,2022年上半年增速为21.2%,下半年持续下滑,全年营收均值增速下降至15.9%,不及2021年一半。2023年上半年增速延续下滑趋势,上半年营收均值增速仅为9.1%。

数据来源:企业年报、中报、克而瑞物管整理

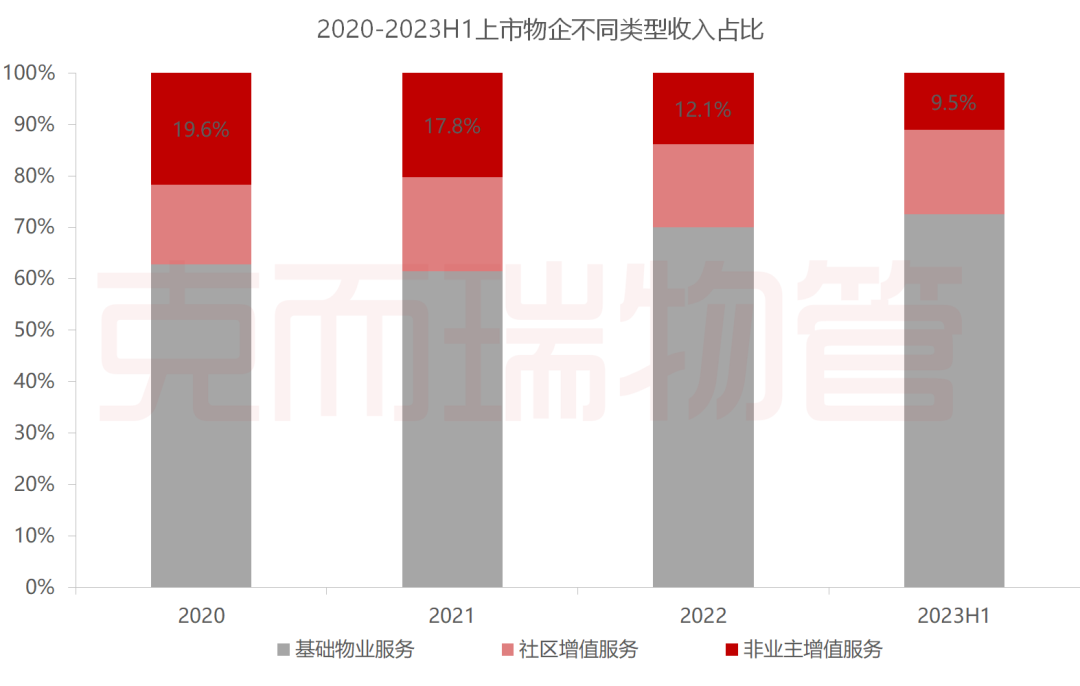

二、业务结构:非业主增值占比降低至不足1成,第二曲线探索效果仍不明显

受宏观环境及关联房企影响,上市物企营收结构不断调整,非业主增值服务、社区增值服务收入占比持续降低,其中非业主增值服务收入下降最为明显,2023年上半年降至9.5%。

数据来源:企业年报、中报、克而瑞物管整理

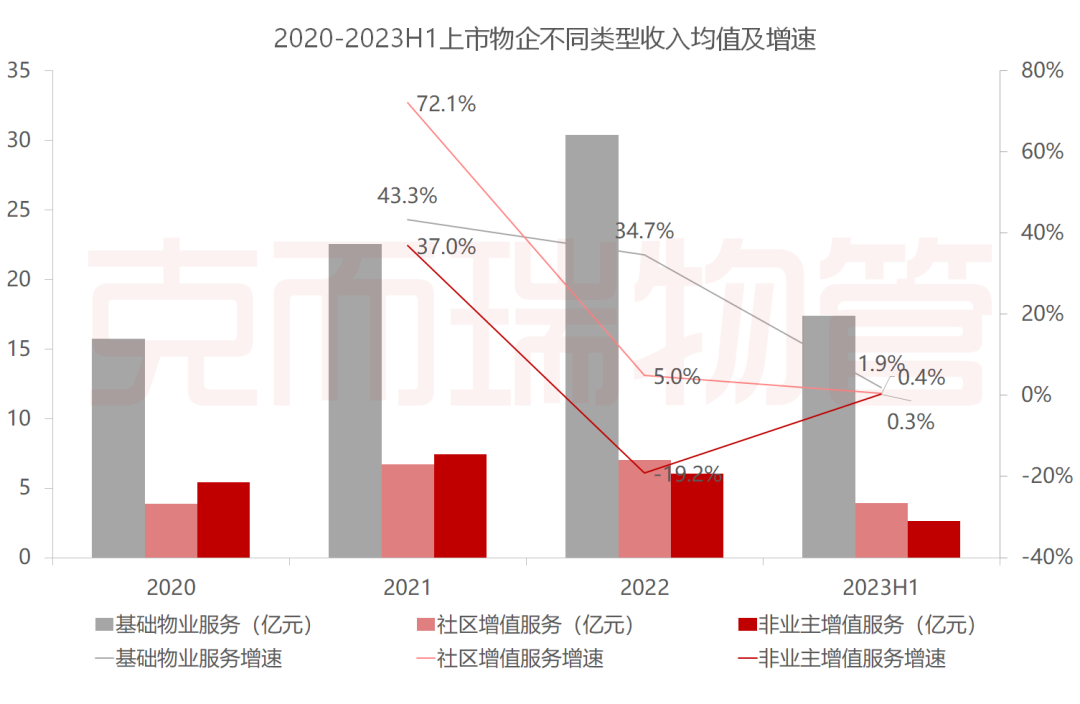

2023年上半年32家企业社区增值服务、非业主增值服务收入均值分别为3.9亿元、2.6亿元,基本维持上年同期水平。从物企中报描述可以发现,多数企业关联方影响仍在持续,企业披露的具体原因包括:1)房地产销售下降带来案场协销服务萎缩;2)开发商的前期交付服务和顾问服务下降;3)开发商车位和尾盘销售业务减少;4)施工现场服务、开荒清洁服务减少等。

数据来源:企业年报、中报、克而瑞物管整理

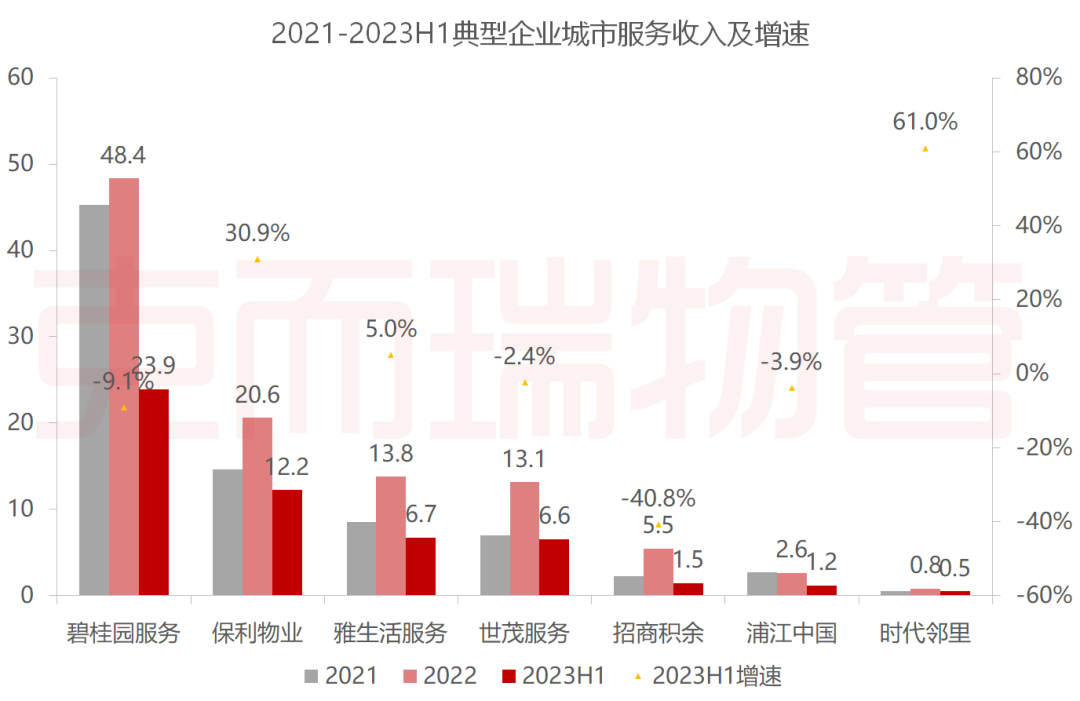

为了应对经济大环境及关联方业务萎缩导致的营收缩水问题,企业加大探索城市服务、设施管理等相关业务。

2023年上半年碧桂园服务城市服务收入最高为23.9亿元,同比下滑9.1%。保利物业、世茂服务、雅生活服务上半年收入也均超过10亿元,营收比例分别为25.4%、8.7%、16.0%,除了头部几家企业外,更多企业仍在探索阶段。

在设施管理服务方面,万物云商企及城市空间业务下的物业及设施管理服务收入达到39.7亿元,新城悦通过团餐业务切入设施管理服务领域,上半年营收为2.2亿元,同比增长55.3%。更多企业设施管理业务的探索也还在初级阶段,将该业务进行单独披露的企业更是寥寥无几。因此不管是城市服务还是设施管理,企业第二曲线的探索仍在路上。

备注:保利物业为公共及其他物业收入

数据来源:企业年报、中报、克而瑞物管整理

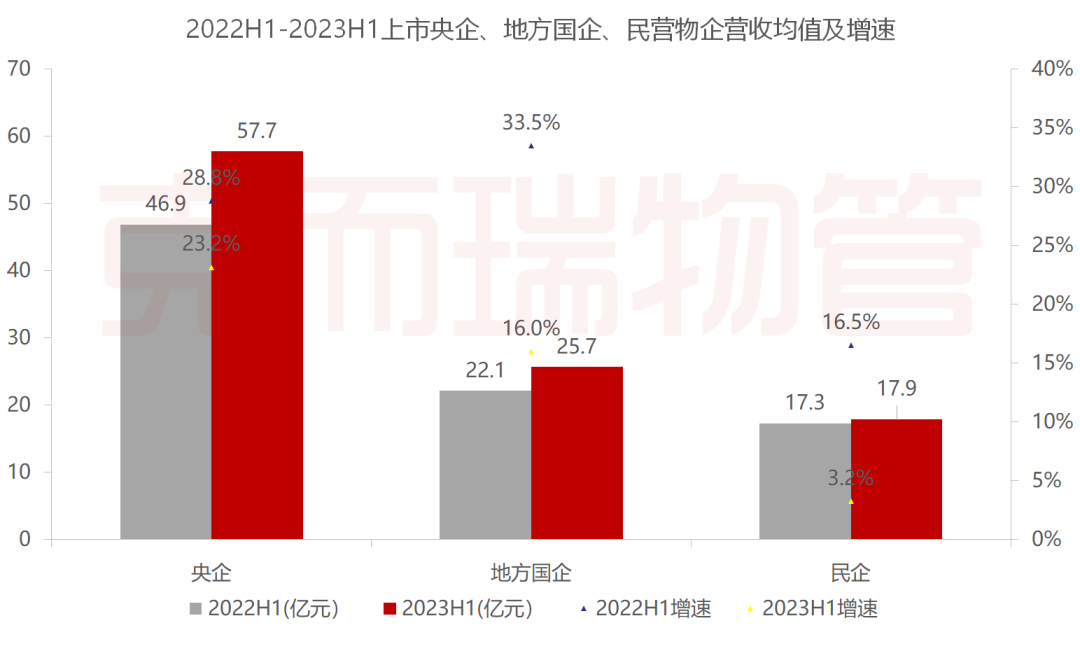

三、企业分化:央企和民企差距进一步拉大,民企内部分化严重

分类来看,2023年上半年央企表现依然较为优异,营收均值达到57.7亿元,增速虽有下滑但仍保持着超过20%的速度增长,地方国企营收均值为25.7亿元,同比增长16%,民营物企表现相对逊色,营收均值同比增速仅为3.2%,较去年同期下降13.3个百分点,央企、民企差距进一步拉大。民营物企内部分化较为严重,其中滨江服务最高达到43.1%,方圆生活服务最低为-21.7%。另外,独立第三方物企表现依然稳定,上半年7家企业营收均实现正增长。

数据来源:企业年报、中报、克而瑞物管整理

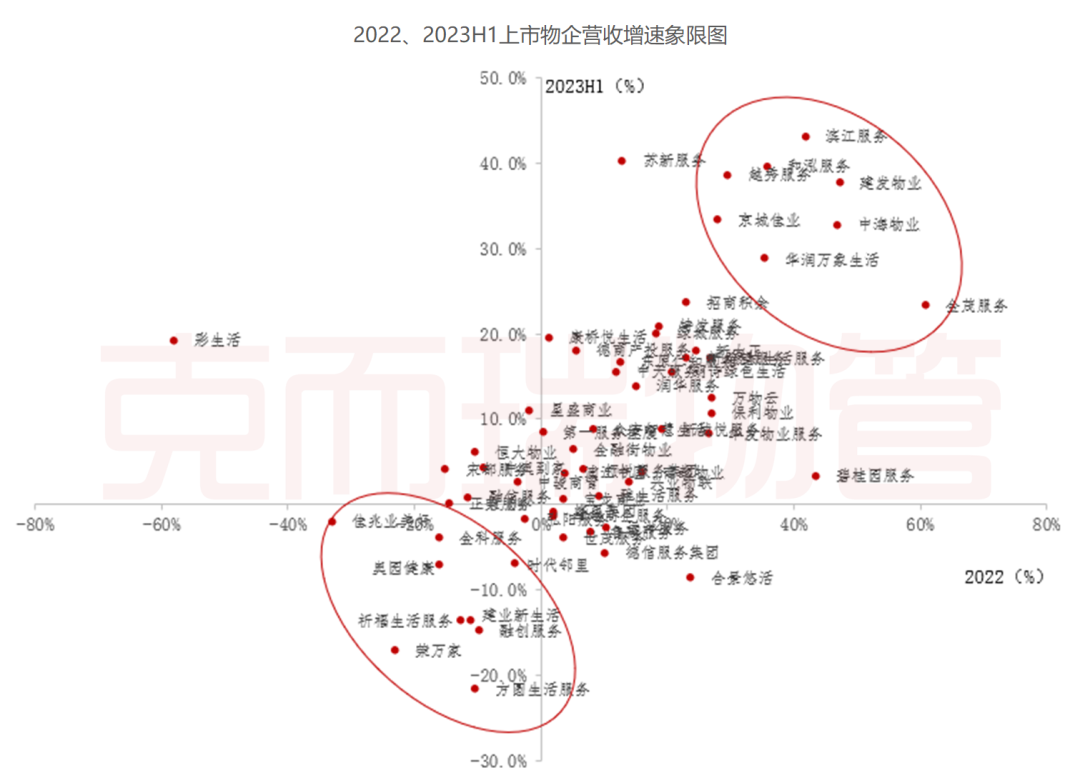

四、业务持续性:国央企业务持续性良好,大型物企未来业务确定性较强

从近两年营收增速来看企业业务发展的持续性,我们发现,国央企表现普遍较为优异,近两年均保持着25%以上的速度增长。

数据来源:企业年报、中报、克而瑞物管整理

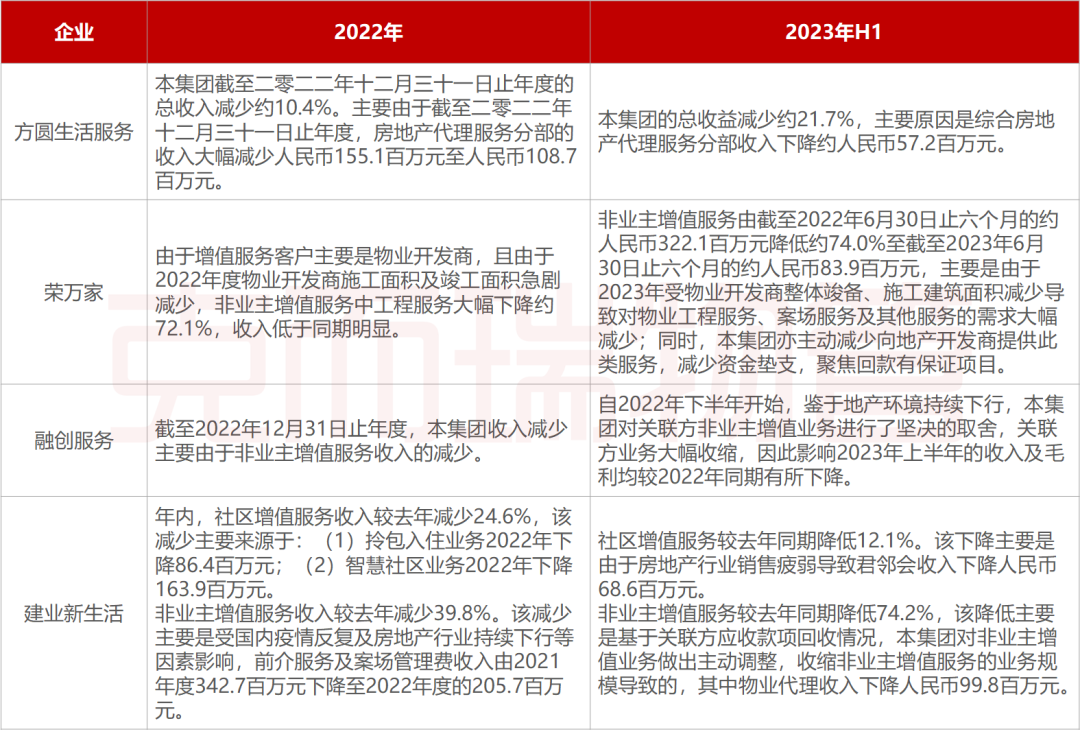

但我们也看到,仍有9家企业业务在持续收缩,如方圆生活服务、荣万家、融创服务、建业新生活等,从企业公布的原因我们不难发现,关联房企业务萎缩仍是主要原因。

部分企业营收下滑的原因

数据来源:企业年报、中报、克而瑞物管整理

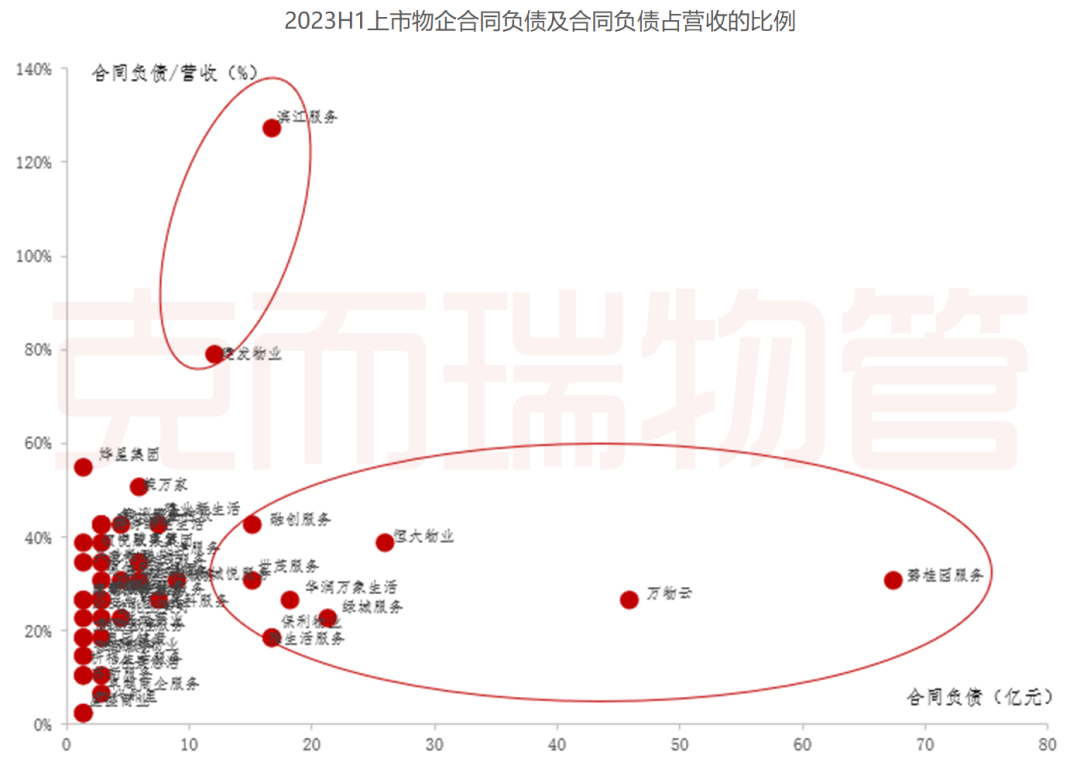

合同负债也体现了企业未来一段时间内收入的确定性。从上半年数据来看,大型物企未来收入规模较高,合同负债规模均在10亿元以上,其中碧桂园服务、万物云遥遥领先,分别为66.9亿元、45.7亿元。合同负债与营收的比值体现了企业同等营收量级下未来收入的确定性,滨江服务、建发物业两家比例最高,分别为130.0%、79.6%。

数据来源:企业年报、中报、克而瑞物管整理

02 盈利能力 毛利增速再放缓,净利止跌回升,盈利下滑的小型物企数量翻倍,坏账影响明显

一、毛利表现:增速进一步放缓,毛利率“水分”逐渐挤干

2023H1上市物企毛利均值为4.9亿元。60家物企毛利同比增速均值为1.1%,去年同期为5.7%,30家企业毛利下降。

2023H1上市物企毛利&同比增速

数据来源:企业年报、中报、克而瑞物管整理

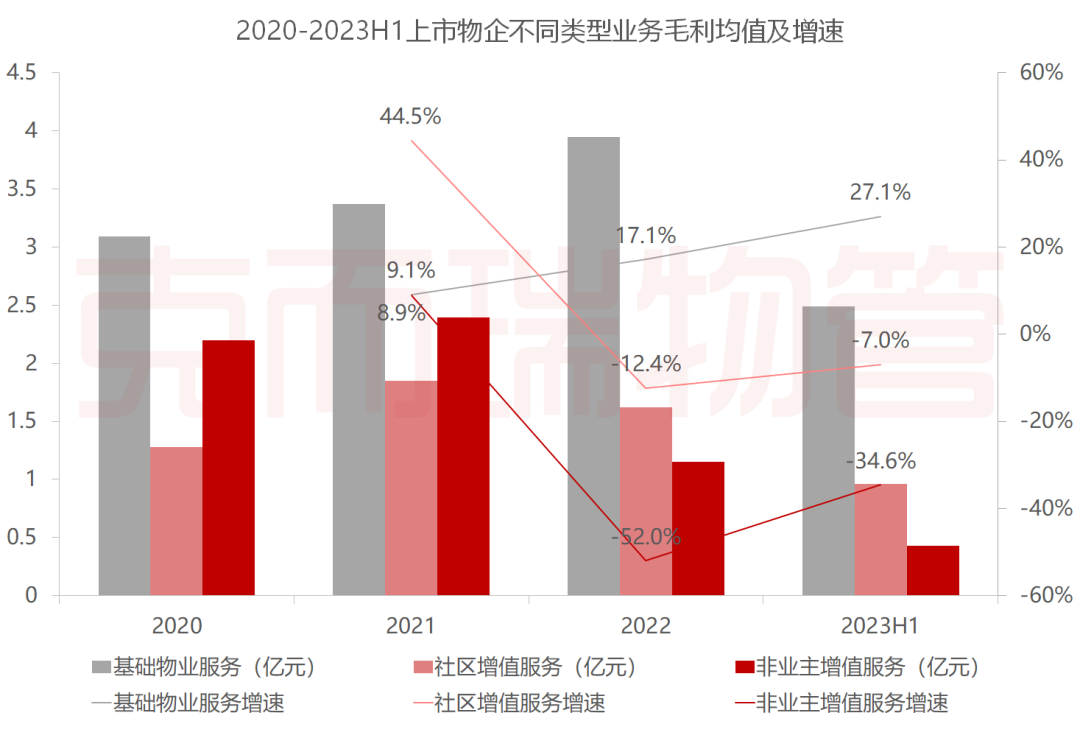

从企业不同业务毛利均值及增速表现看,社区增值服务、非业主增值服务毛利仍在持续下滑,其中非业主增值服务毛利下滑依然严重,2023年上半年同比下降34.6%。

数据来源:企业年报、中报、克而瑞物管整理

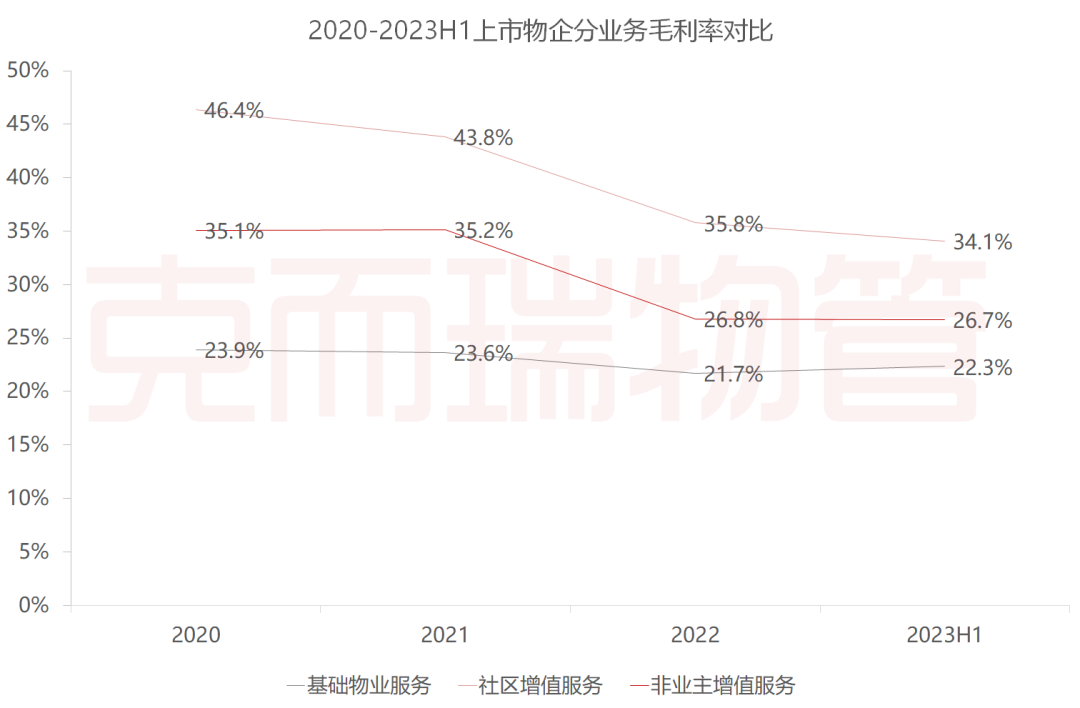

从各业务盈利表现来看,社区增值、非业主增值服务毛利率仍有下降,但幅度较小,基础物业服务毛利率则止跌回升。整体来看,行业风险逐渐出清,企业经营向高质量发展转变,各业务毛利率正逐步回归至市场正常水平。

数据来源:企业年报、中报、克而瑞物管整理

二、净利表现:“增收不增利”现象有所缓解,国央企是贡献主力;盈利下滑的小型物企数量翻倍

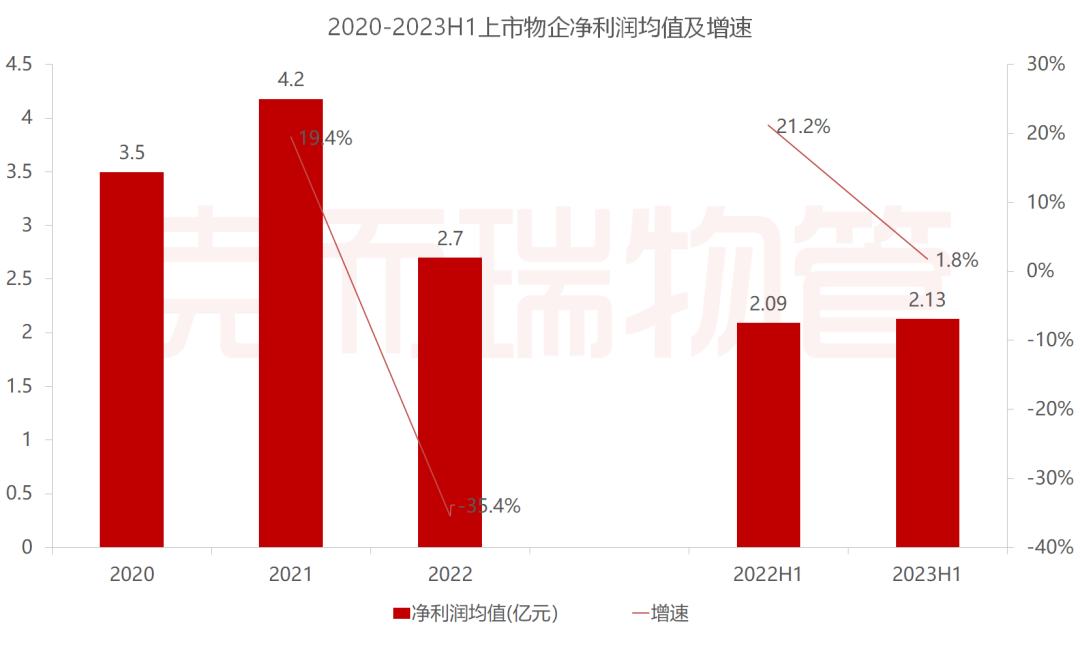

整体来看,上市物企净利润均值与2022年同期基本保持不变,增速下降,但与2022年底相比净利润均值止跌回升。

数据来源:企业年报、中报、克而瑞物管整理

分类来看,2023年上半年央企净利润表现一枝独秀,均值达到6.9亿元,增速超过30%,地方国企优于民企,净利润均值为2.1亿元,同比增长15.2%。民营物企净利润仍在下滑,同比下降10.2%,其中建业新生活、时代邻里、佳兆业美好、方圆生活服务4家企业更是录得亏损。

数据来源:企业年报、中报、克而瑞物管整理

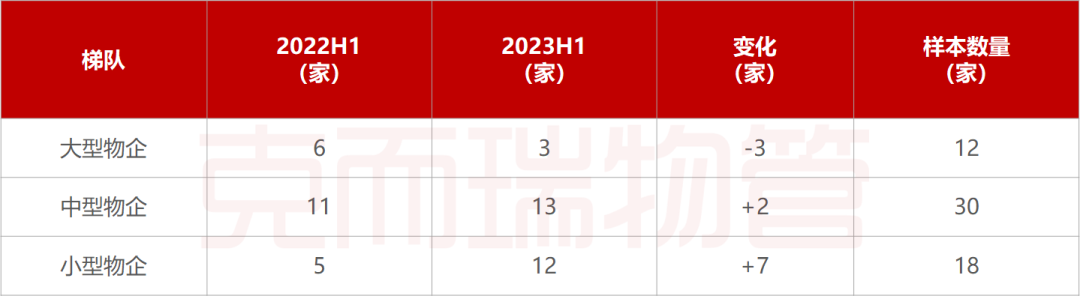

外部环境压力依然存在,但不同规模企业表现存在差异。大型企业净利润下滑的企业数量正逐步减少,企业经营改善更为快速。中小物企净利润下滑的企业数量在进一步增加,企业经营改善相对艰难,其中小型物企净利润下滑的企业数量翻倍。

2022H1-2023H1不同规模上市物企净利润下降企业数量

备注:梯队按2023H1营收划分,大型物企为25亿元及以上,中型物企为5-25亿元,小型物企为5亿元以下

数据来源:企业年报、中报、克而瑞物管整理

三、企业分化:5成企业利润增长,归功于管理提效;少数企业营收、利润双减,归咎于资产减值计提

从营收和净利润增速来看,可以将企业分为四类,即增收又增利、增收不增利、增利不增收、不增收也不增利。

备注:剔除时代邻里、佳兆业美好、方圆生活服务、建业新生活、融创服务5家,其中前4家2023H1为亏损企业,融创服务2022H1亏损

数据来源:企业年报、中报、克而瑞物管整理

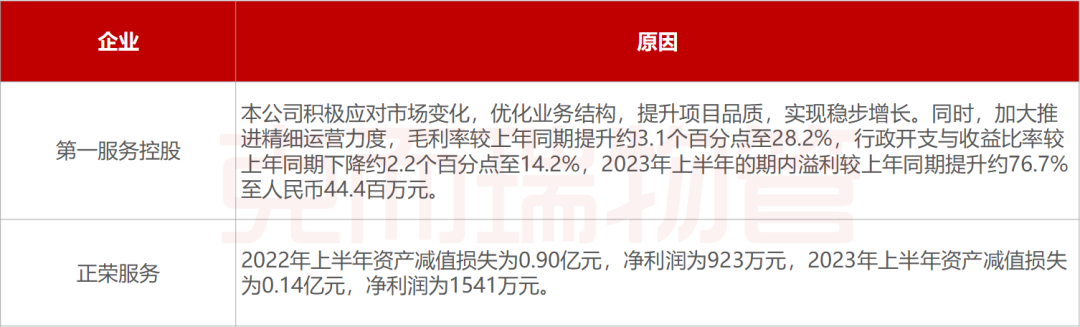

第一类,增收又增利。这类企业中以中海物业、华润万象生活、招商积余、建发物业等国央企表现较为突出。其中第一服务控股、正荣服务在营收微增长的同时仍实现了利润的高增长。从企业中报描述来看,两家实现净利润高增长的方式存在不同,第一服务控股主要是通过管理精细度以及降低行政开支来实现的,正荣服务则主要是由于上年同期资产减值计提较大导致净利润较低,因此2023年上半年净利润增速上升。

典型企业营收微增长、净利润高增长的原因

数据来源:企业年报、中报、克而瑞物管整理

第二类,增收不增利。2023年上半年增收不增利的企业仍有25%左右,其中浦江中国净利润下滑89%,企业中报解释,毛利率下滑3.7个百分点是由于服务成本增加所致。

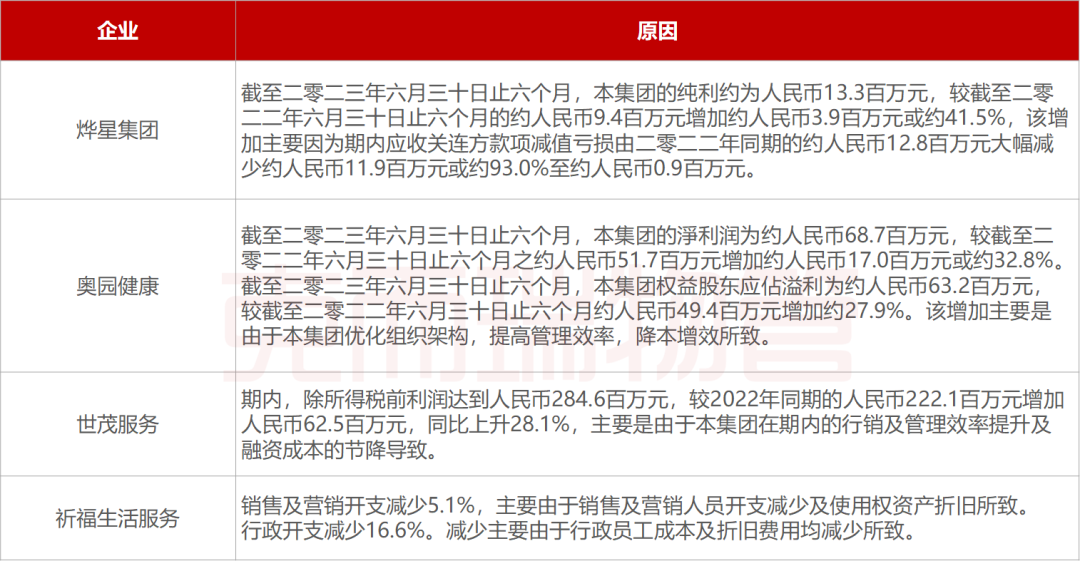

第三类,增利不增收。该类企业主要有烨星集团、奥园健康、世茂服务、祈福生活服务4家,前3家企业盈利提升主要是因为报告期内企业关联方款项减值亏损下降,祈福生活服务则是通过成本优化、管理效率提升来实现的。

典型企业增利不增收原因

数据来源:企业年报、中报、克而瑞物管整理

第四类,不增收也不增利。这类企业主要有合景悠活、远洋服务、荣万家、金科服务等,企业收入和利润的双下滑主要原因仍是来自关联方风险的触发。另外,时代邻里、佳兆业美好、方圆生活服务、建业新生活4家企业出现亏损,与不增收不增利的企业操作一致,企业普遍进行了大额资产减值计提。

小结

上半年企业整体进入低速增长阶段,业务结构、盈利能力仍在持续优化,行业调整期,国央企、大型物企表现出较强的韧性。随着企业业务结构的不断调整、第二曲线的持续探索、管理效率的不断提升,企业将迎来健康稳定的发展。