物业企业扩张之惑(四)物业“泡沫”出现了吗

“估值回归,价值分化”的行业趋势之下,“物业泡沫”是否已来?谁又会成为“物业泡沫”破裂的第一个?

2020年港股上市物业服务企业情况

2020年的物管行业迎来了上市风口,不同规模量级的物业服务企业相继登录资本市场。尽管上一年度涌现的物业上市热潮被业内视为近年来“最佳表现”,但北京商报记者梳理发现,在刷新的物企上市数量之外,已成功敲锣的上市物企间也面临着上市股价“冷热不均”的现状,2020年下半年以来,物业新股接连破发。

此外值得一提的是,伴随着2020年下半年“市值缩水”、“上市即破发”成为物管领域的高频词,这个近年来迎来“高光时刻”的行业似乎走到了被重新审视的关口。业内更有声音称,物业股已经“泛起了一层泡沫”。“估值回归,价值分化”的行业趋势之下,“物业泡沫”是否已来?谁又会成为“物业泡沫”破裂的第一个?

破发率达55.6%

据记者梳理,2020年共有18家物业服务企业上市,包括在港上市企业17家、A股1家(特发服务)。从股价表现来看,在2020年内上市的18家物管企业中,上市首日有10家房企出现破发,破发率达到55.6%。

具体来看,2020年四季度上市的世茂服务、合景悠活、第一服务、远洋服务等企业均遭遇上市首日“破发”,稍早些敲锣挂牌的卓越商企服务尽管在上市首日的股价表现尚可,但在上市4日后,亦跌破首日发行价。

从股价下跌幅度来看,2020年的18家上市物企中,尤以10月22日上市的第一服务跌幅最大,上市首日跌约27%,刷新纪录。

值得一提的是,2021年开年上市的3家物业企业中,除了有着“港股主板纯商业运营服务第一股”之称的星盛商业,不久前上市的荣万家、宋都服务,均遭遇了上市即破发。

以宋都服务为例,1月18日该公司正式在港交所主板挂牌上市,开市即破发,并一路直线下滑至交易所收市,报0.16港元,下跌36%,总市值仅5.12亿港元。

“扎堆、轮次效应、质地不好”赶一起了

2020年下半年以来,诸多物管企业“上市即破发”背后,影响因素实则复杂多样。

同策研究院资深分析师肖云祥向北京商报记者表示,首先,大量物业企业集中上市分流了关注物业投资的资金量;其次,股市轮动效应,这就与上市的节点有关;最后就是上市公司本身的质素、规模、管理物业来源、经营模式等。

“2020年的10月和12月,分别是全年上市数量最多的两个月。”中指物业事业部副总经理牛晓娟也认同,对于上一年度上市破发的物业服务企业而言,“上市过于集中”也是影响股价的一个非常重要的原因。

上市定价,也被视为影响港股新秀物企股价表现的一大直接因素。

克而瑞物管事业部研究总监汤晓晨分析称,上市物业服务企业破发主要有两方面原因:一方面,是本身上市定价过高,以往期利润表现相比,估值超过行业平均水平;另一方面,是企业本身规模量级较小,发展空间受限,业务增长性不被看好。

“部分首日破发且后市股价表现低迷的企业,共同特征是市场竞争力未被看好,对企业经营表现预期一般。”汤晓晨直言。

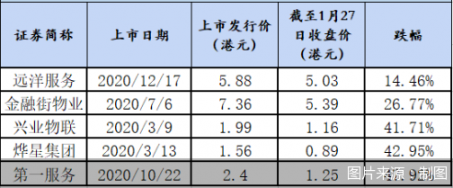

记者梳理发现,截止2021年1月27日收盘,与上市发行价相比,2020年上市的18家物业企业中,共有8家股价出现下跌,其中跌幅最大的前五名分别为:第一服务(-47.92%)、烨星集团(-42.95%)、兴业物联(-41.71%)、金融街物业(-26.77%)以及远洋服务控股(-14.46%)。

不过,上述业内专家也指出,股价低迷并不会成为此前破发企业的常态表现。肖云祥解释称,上市首日破发,并不代表所有企业本身价值不高,真正优质的企业还是会被资本市场认同。

举例来看,“上市即破发”的合景悠活和恒大物业,在上市后期都实现了大幅上涨,而上市首日并未出现破发的金融街物业、兴业物联和烨星集团,股价却在之后大幅下跌。

“ 2020年,由于新冠疫情的影响,让物业在城市空间服务、社会基层治理中的角色更加凸显,服务需求也迅速扩大,而2020年下半年,国家针对物管板块陆续发布了多项利好政策,因此整个行业也随之冲上了新的价值高点。” 作为2020年内股价表现可圈可点的物企代表之一,永升生活服务在接受记者采访时表示,随着越来越多的物业公司上市,现阶段行业已经出现了价值回归和估值分化的局面。

对于物管板块未来的“后来者”,永升生活服务方面表示,“上市不是物业公司的唯一选择,是否上市?怎么上市?可以结合公司自身的战略规划来考虑。”

“物业泡沫”是否来了?

针对物管板块“估值回归,价值分化”的现状,多位接受北京商报记者采访的业内专家表示,这一趋势并不能视作现阶段物管行业出现“泡沫”的充分依据。

“截止2021年1月27日,在港上市物业股平均PE约为41.8倍,远高于港股市场总体PE。这背后有坚实的支撑:一是,物管行业上市公司正处于快速增长期,整体营收和利润都保持平均在30%以上的增速;二是,和盈利能力持平的其他行业相比,物管行业现金流稳定,风险小。” 基于行业发展及企业成长期数据,牛晓娟认为,当前物业行业在整个资本市场的表现还未出现“泡沫”。

汤晓晨分析指出,是否出现“泡沫”要看行业的发展阶段。

“当前行业存在前所未有的外部利好环境,企业在横纵延展中已经扩大甚至迈出了狭义的物管行业,特别是在政策的支持下,企业有望在生活服务行业进一步渗透,未来企业的估值可能会更高。但是由于行业在变革期,不同企业未来的发展潜力是不同的,估值分化将是接下来物管股的常态,波动也是在所难免。” 汤晓晨强调,企业不应过度追求市值表现,应抓住机遇创造价值,获取长远发展的能力和机会。

肖云祥也表示,判断物业股是否出现“泡沫”,应区分来看,对于一些本身规模不大、还没有经营特色的物业企业,确实有股价回落必然性。但对于质素较高的企业而言,股价走高存在合理性。

在肖云祥看来,从市场背景来看,国家政策大力支持物业管理企业开展增值服务,其次,长期来看存量市场是未来房地产的主要市场,物业行业还有很大的发展空间,行业集中度也会不断走高。

上市物企告别普涨、估值理性回归,处于不同规模梯队的物企应如何筹谋未来发展?

肖云祥建言,物业企业应根据自身能力适时地发展自身规模,毕竟规模是未来行业竞争的重要筹码;另一方面,是自身管理服务能力的提升和打造,抓住政策风口推进服务的多元化,打造标准化产品和管理体系,在运营上逐渐上科技化、数字化发展,并完善各类物业服务拉近与业主之间的关系。

牛晓娟则表示,对于已经上市的企业,要利用好资本市场的助力,抓住时机,快速扩张规模并打造品牌;对于未上市、但又颇具规模的物业企业,则要抓紧时间,争取在港股上市门槛提高前冲击上市。

对于中小物业企业而言,牛晓娟指出,随着行业分化加剧和资本的加持,规模越小的物业服务企业生存空间越来越小。可以考虑选择合适的企业互相合并,以达到冲击上市的资格,或者出售给大企业。

“一个必须要注意的风险,就是商誉减值的可能性。过去数年是行业收并购越来越频繁,收并购完成后,企业管理和融合可能会存在一些问题,导致效率和业绩无法提升,商誉减值。” 牛晓娟提示称。