万物云对标的北美第一大物业,净利润仅4%

物业行业下半场的剧本,在更多变量的影响下,延展性与结构稳定会成为新的主旨词。

万物云喜欢讲First Service,开始于2014年。那是物业行业似有曙光,但迷雾反而更厚的年代。

当时朱保全执掌万科物业三年多,已完成了内部整顿,开始进行公司去职能化,项目经理云端化的变革。同时也开始了更长远的思考:“物业管理行业40年再聚首的时候,我们这个行业最伟大的地方会在哪里?”

但“没有国内参照物”,于是向外看,将北美市场第一的First Service树立成自己的未来发展标杆。彼时,First Service是北美最大的住宅物业管理者。

此后万物云的发展轨迹,多多少少有点对标First Service。2015年,FSV分拆成住宅和商业两家公司。去年万物云内部再度提起FSV,重点是这两家被分拆的公司都分别受到了资本市场的关注。

截至到发稿,住宅部分的FSV市盈率42.8,而商业部分的高力国际高达70。

万物云全球招股,按照发行价47.1~52.7港元估算,总市值大约在549.72~615.08亿港元之间,市盈率可能在32~35。

01 通过收并购打江山

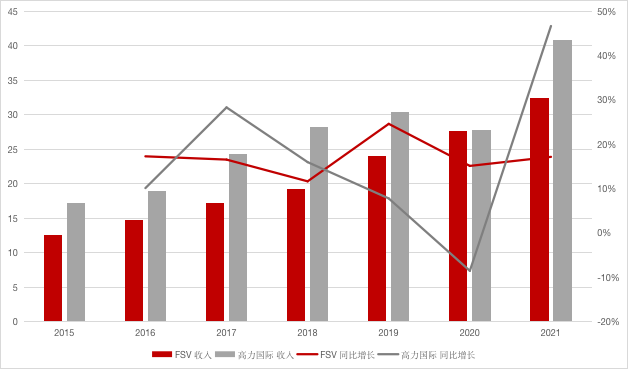

First Service在2021年的总收入为32.49亿美元,兑换成人民币大约是227亿元。

高力国际2021年总收入为40.89亿美元,兑换成人民币大约是286亿美元。

而万物云2021年总收入237亿元。如果跟FSV对比,这波算是万物云赢了。但是万物云虽然打造出万物梁行与万科物业的两翼齐飞之势,完成“双品牌、双领先”的业务布局,多多少少在模仿FSV的布局,但毕竟没有真的拆分成两家公司。

FSV和高力国际收入及增长情况

跟国内物业公司实现增长的方式很像,FSV很久以前就确定了外延式的收购战略。2018年12个收购项目,2019年21个收购项目,2020年6个收购项目,2021年18个收购项目。可谓是一直在收购,从来没停下。

这种基因大约是与生俱来,并且逐渐常态化。其最早进军物业服务,就是从1996年收购两家位于佛罗里达的物业管理公司开始的,随后又在纽约和美国东北部进行了一系列收购。2008年以后将业务扩展到加拿大,高速扩张,引领整个北美市场。

截至2021年末,FSV为8600多个社区,170多万住户单元提供服务,北美地区市占率已经超过了6%。

万物云对标这家公司,大约在对标这个头部的规模和地位。2016年初万物云的内部年会时,曾预测在年底可能从规模和营收超过FSV。如今万物云规模上可能如自述一般,已经超过了对方。但不可忽略的是中美居住环境的差异,北美住宅管理市场高度分散,FSV这个头部基本上是稳居龙头。

反观国内,一众头部龙争虎斗。规模、营收、估值方面都有能与其一争高下者。头部梯队者众,且有不少处于比较活跃的状态。

FSV的收并购,在横向增肥之外,似乎更看重纵向增肌,也就是我们常说的增值服务部分。每年的收并购里,占大头的也是这部分。

实际上如果追根溯源,用我们国内的话术来说,FSV最初是典型的供应商转行做物业,实打实的第三方物业公司。

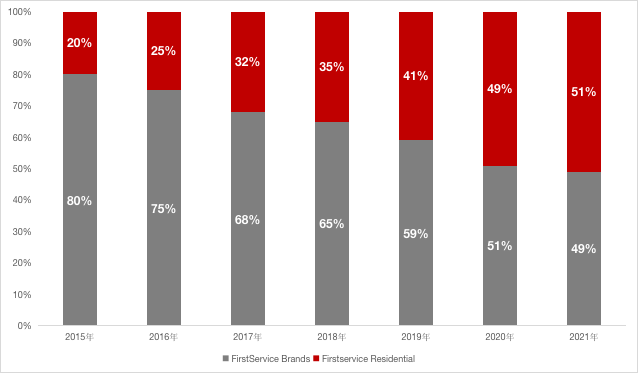

其两大业务条线:住宅物业管理FirstService Residential和物业服务提供商FirstService Brands。

这种划分很容易让人想起万物云的社区空间板块内部的划分,其实也是目前国内大部分物业公司的划分:物业基础服务与增值服务或者说多元业务。

在探索增值服务时,现在国内有一种声音是,物业公司的增值服务探索遇到了天花板。另一种声音是,增值服务一直做加法,什么都往里面装,什么都不精。

FSV的Brands业务,可以翻译成“品牌”。从2015年以后,这部分业务的收入占比从20%扩增至了51%,超过了物业服务部分。

FSV两大业务收入结构

FSV在物业市场的市占率已经超过了6%,几乎是天花板级别了。

北美住宅管理的现状是:规模增长缓慢、市场成熟且高度分散。从FSV管理8000个项目仅有170万家庭户这个数据来对比,似乎可以窥见一二。毕竟碧桂园服务的6622个项目就有815万户了。

因此,继续挖掘客户价值,拓宽业务范围,在FSV的发展进程里,也曾是一个势在必行的选择。

02 扩张与收缩

如果说万物云在对标FSV后,打造了商企空间和住宅空间的双驱动,同时可能或多或少研究了一番FSV是如何在1年合同期中实现95%留存率的。

那么很可能另一家这几年表现的更加激进的头部物业公司,则是吸取了FSV常态化收并购的策略:扩大规模、拓展赛道。

最初,First Service的业务条线也在多元化过程中推出了很多,有住宅物管、物业服务、商业地产、综合安保和商业外包等,但2006年起就逐渐剥离,开始围绕物业服务拓宽版图。2015年后更是给商业和住宅分了个家,各自在自己的领域深耕。

随着这次“分家”,FSV的Brands业务也开始走夯实路线,赛道选择上更加聚焦,有深刻的“补强”意味在里面。

2021年的收购里,这种意味更强烈了。18个收购标的,有10家是修复公司。

放在国内,这种感觉可能更熟悉,在碧桂园服务的大规模收并购期间,我们曾经研究了其夯实服务优势以及拓展新赛道的规划。去年下半年至今,行业收并购热度稍褪,但关于新赛道的讨论却更密集起来,一些有自己独特业务模式的公司也开始脱颖而出。

我们都知道,买买买这种行为很有点败家。去年碧桂园服务买了几次,吃瓜群众跟着提心吊胆,生怕某日有其资金链不足的传闻,帮着计算了一遍又一遍。

但FSV几乎是从1998年买到2022年,买买买的行为早已经常态化,很难不影响到公司的利润率。

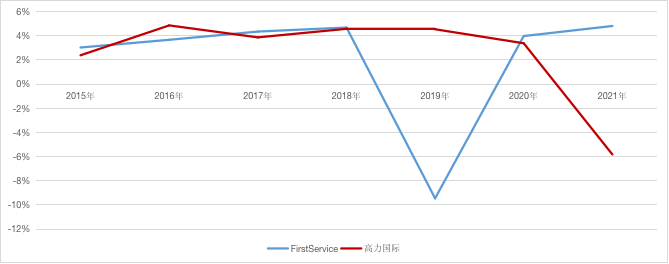

最明显的是2019年,因为当年收购花费太高,再加上一笔长期激励费用,直接导致了利润率洼地。

2015~2021年FSV净利润变化

从2015~2021年,FSV的净利率一直稳定在4%左右。对比国内物业公司的平均净利率14%,这个利润率实在有点不够看。

但奇怪的是,FSV连续多年跑赢标普,估值一直稳定攀升。

我们不止一次提到过,对利润率的高标准正在绑架国内的物业公司,在追求高利润时严重内卷。

从这几年的行业发展来看,物业公司正在创造一个“增长快、利润高、风险小”的不可思议奇迹。

但即使在数据上取得这样的成绩,很多人依然陷入了“物业行业是不是一个好行业”的疑问中。

两个现象放在一起,就成了一种令人困惑的悖论。

但研究国外成熟业态下的物业公司会发现,在战略布局与业务创新面前,利润率似乎变得更加宽容了一些。FSV盈利能力稳中有升,个别年份的波动,在评论者眼中也并不是仅停留在数字本身。

或许,物业行业下半场的剧本,在更多变量的影响下,延展性与结构稳定会成为新的主旨词。