知名基金抛售雅生活服务

有理由认为中山雅生活企业管理服务有限公司的减持变现,较大可能继续为关联地产纾困。

近日,陷入舆论风波的雪球知名大V梁宏祭出了一个大操作,大幅减持雅生活服务股票。

01 大手笔减持公司股票,亏损严重

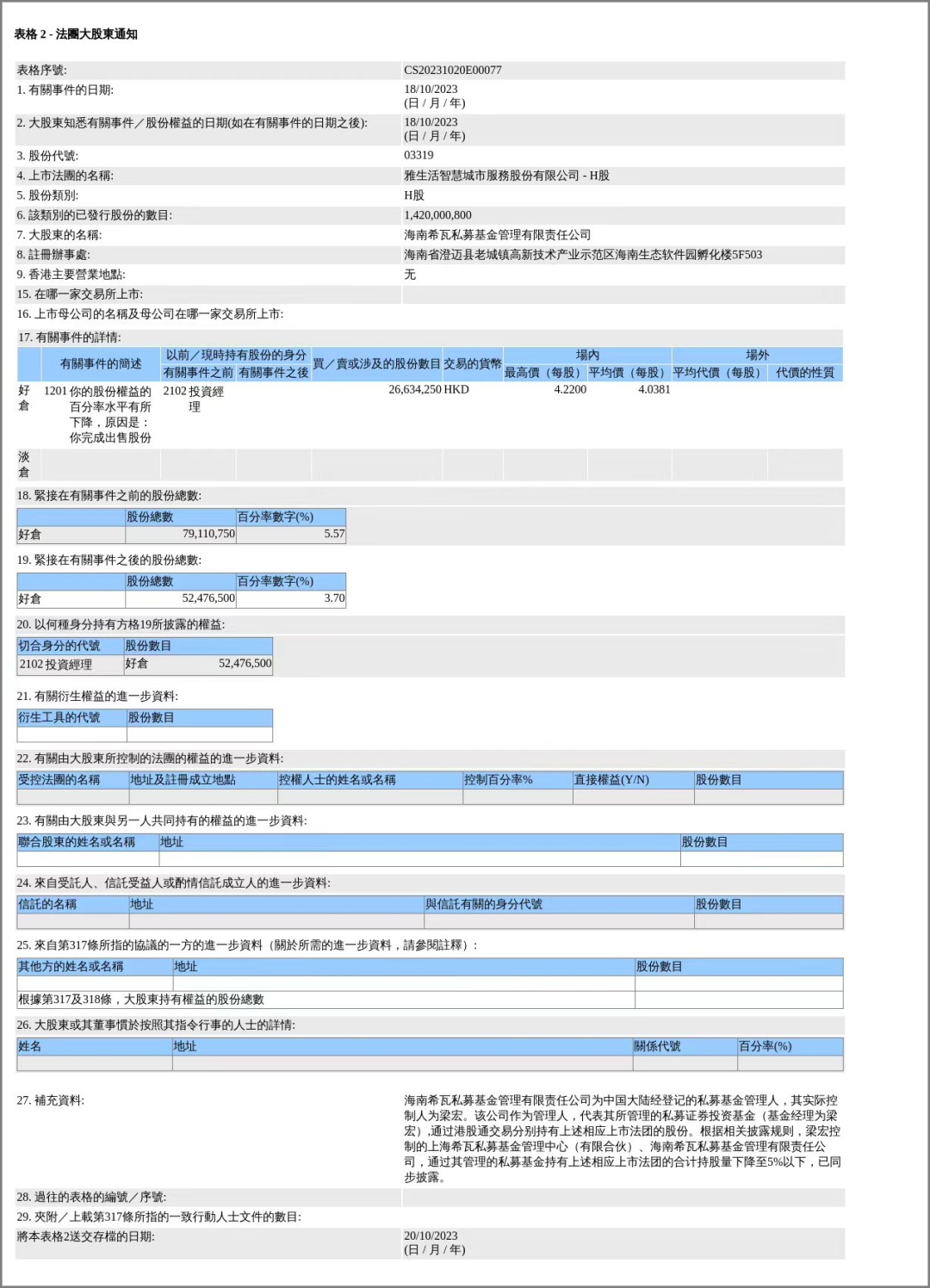

根据港交所披露的文件显示,梁宏及海南希瓦私募基金管理有限责任公司分别于9月26日、9月28日、10月18日减持雅生活服务股票。

(来源:港交所权益披露,制表:物股通)

值得注意的是,梁宏及希瓦私募基金于2022年下半年开始大手笔增持雅生活股份,并一度增持至9953.42万股,占雅生活服务股份的比例达到7.01%的峰值。

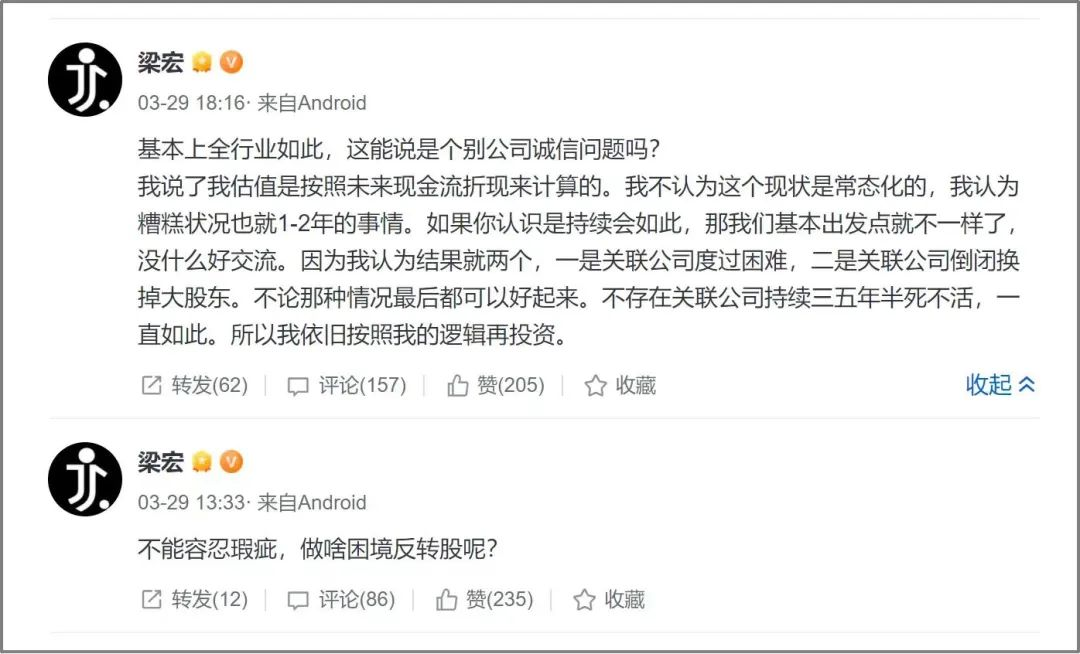

对于增持雅生活服务的逻辑,在雅生活发布2022年度业绩后,投资者在雪球质问希瓦资产举牌雅生活的逻辑是否还成立时,梁宏在3月29日回答道:

(截图来源:雪球梁宏号)

随着跌跌不休的股价走势以及关联地产丝毫未见好转的基本面状况,无论是私募基金投资者还是作为基金经理本人的梁宏,都有止损的压力。

根据梁宏在《希瓦私募基金周报20231021》中的解释,“本周有做一定调仓,主要操作是减仓了某举牌物业股,主要原因有几个:

1)是应对一部分赎回;

2)是随着市场下跌AH两地不少核心标的跌出了机会,有了换仓机会;

3)是进一步降低了低市值低流动性持仓的占比,低市值低流动性持仓占比控制在个位数有利于基金流动性和方便调仓;

4)是把仓位控制在举牌线以下有利于未来加减仓操作,长期在举牌线以上使得仓位比较死板;

5)是该公司很难进入董事会来制衡大股东;

6)是我曾说过物业股想要迎来大机会,要不大股东彻底倒下,要不彻底好转,但是目前来看这个时间周期会很长很长,不死不好的状态会持续比较久,然而股息又没保障,就在消耗比较高的时间价值。所以综上所述,下调了物业股仓位比例。

周报中提及的某举牌物业股公司,显然就是雅生活服务。粗略估算,在高买低卖的操作下,梁宏卖出部分雅生活服务的亏损幅度在-30至-40%之间。

(来源:港交所权益披露)

此外,由于梁宏的持股比例已下降至3.70%,低于强制披露标准的5%,此后其增、减持雅生活服务股份将不再披露。

02 大股东频现减持,或为纾困地产

根据港交所9月29日披露的文件,中山雅生活企业管理服务有限公司:

在9月26日以均价4.6019港元/股售出雅生活服务465.08万股H股股份,价值约2140.23万港元;

9月27日,又以均价4.5407港元/股售出雅生活服务23.75万股H股股份,价值约107.84万港元。

售出后,中山雅生活企业管理服务有限公司最新持股数目为5.7亿股股份,好仓比例由40.16%降至40.14%。

有理由认为中山雅生活企业管理服务有限公司的减持变现,较大可能继续为关联地产纾困。

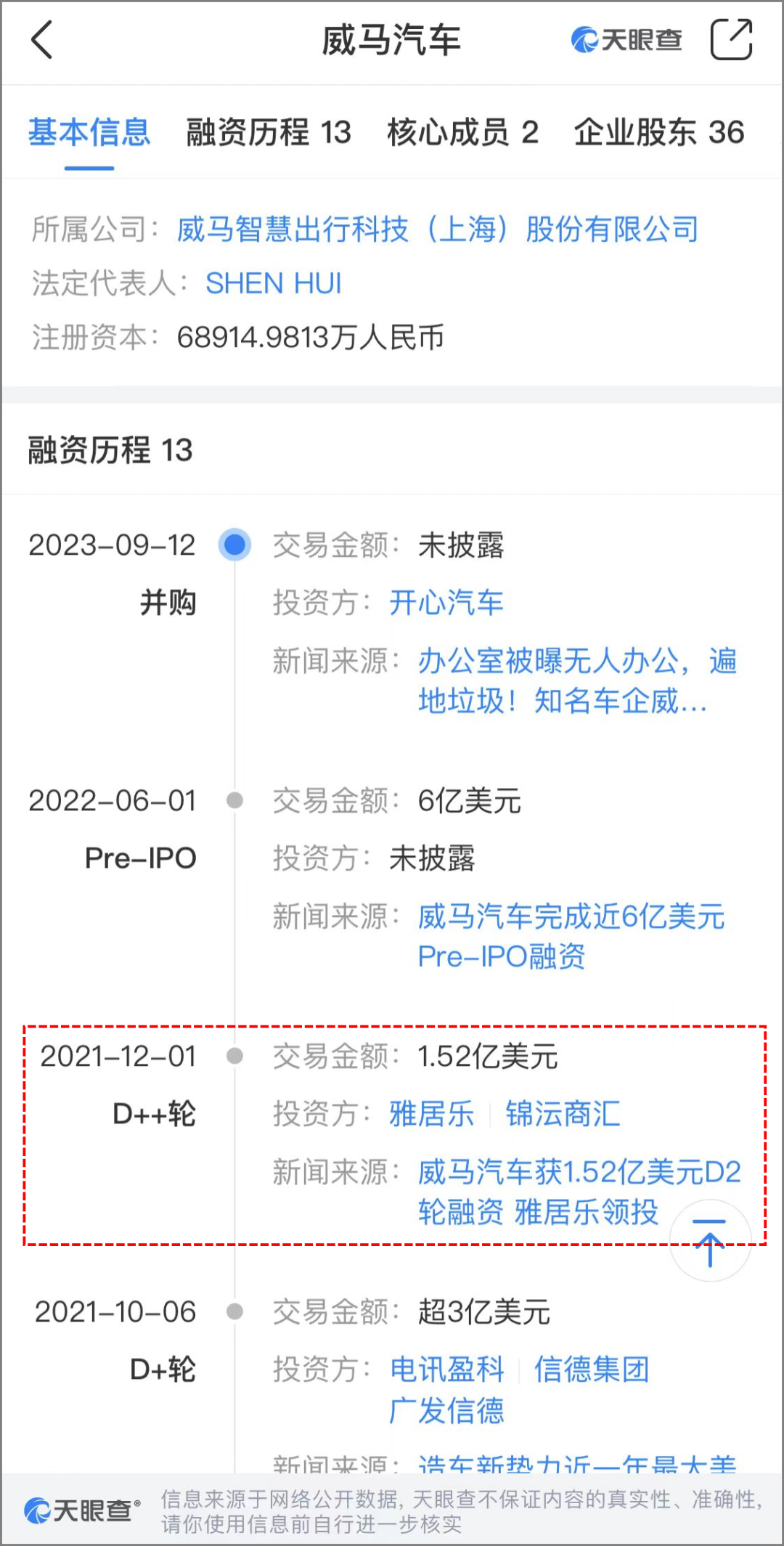

据全国企业破产重整案件信息网公告,威马汽车科技集团有限公司已于10月9日申请破产重整。

而对于跨界进入汽车领域的雅居乐陈卓林来说,这前前后后投资的十多亿真金白银大概率是要打水漂了。

根据8月雅居乐公布的上半年财报,继去年净亏133.7亿后,今年上半年,雅居乐依旧入不敷出,净亏36亿。虽然一直在还钱,但销售额的持续下滑,雅居乐的现金流依然捉襟见肘了。

数据显示,截至2023年6月底,雅居乐的现金及现金等价物为70.3亿,这半年减少了14.33亿,受限制资金有83.45亿。但一年内要还的短期债务,高达214.88亿,就现金来说,资金缺口近145亿。

再看看9月份整体的房地产投资及销售数据,雅居乐的债务违约,也只是时间问题了。

03 空头盘踞其上,择机发起攻击

关联地产近在咫尺的债务危机暴发,给了空头绝佳的做空机会。据交易终端数据显示,截至10月13日,雅生活服务的做空持仓比例升至5.46%,未平仓股数增加至近期新高,为7748.91万股,金额约3.36亿港元。

叠加网红基金经理梁宏的大幅抛售带节奏,空方有了发起新一波进攻的动能。

好在10月21日,在第十四届全国人民代表大会常务委员会第六次会议上,中国人民银行行长潘功胜表示,下一步,对房地产市场风险,要按照因城施策原则,指导各地精准实施差别化住房信贷政策,加大保交楼金融支持力度,一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。

“稳妥化解大型房地产企业债券违约风险”工作目标的提出,或许意味着经历过最艰难的考验后,房地产行业的底部已经夯实。