物业企业城市服务规划的4个洞察

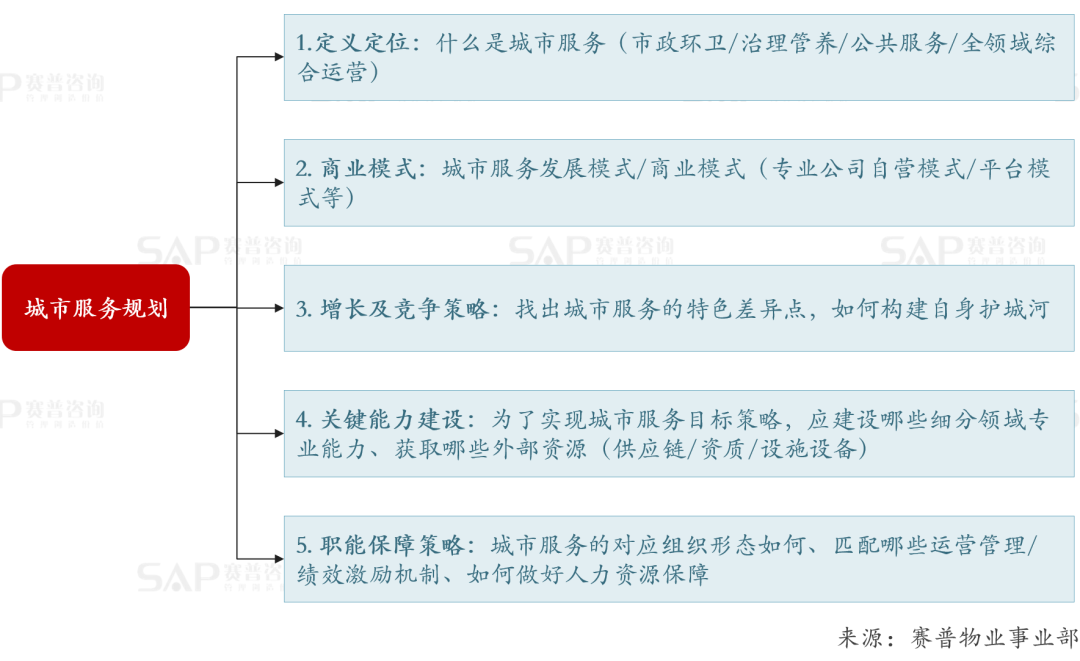

定义城市服务业务范围、确定发展目标、构建商业模式、制定增长及竞争策略、建设关键能力以及职能配合成为关注要点。

近年来,头部物业企业均将城市服务作为核心赛道来打造,城市服务真正意义上进入主流视野,很多中小型物企也尝试进入这一领域,以之作为弯道超车的赛道,或是借此打造差异化的特色业务。

从行业整体发展来看,城市服务业务发展尚处于初创阶段或成长初级阶段,定义城市服务业务范围、确定发展目标、构建商业模式、制定增长及竞争策略、建设关键能力以及职能配合成为关注要点。

从行业发展环境来看,核心有四个洞察:市场机会洞察、客户洞察、竞争对手洞察和发展能力洞察。

市场机会洞察:政策利好、市场延展、盈利保障

趋势1:政策导向明确,利好不断释放

从2014年“新型城镇化”首次写入政府工作报告以来,中央以新发展理念为指导方向,开始不断强化对城市治理的要求,从“加强城市管理宜业宜居环境”到“城市管理应该像绣花一样精细”再到最新的“以人为核心的新型城镇化战略优质公共服务”,不断朝着管理精细化、治理规范化、现代化方向发展。

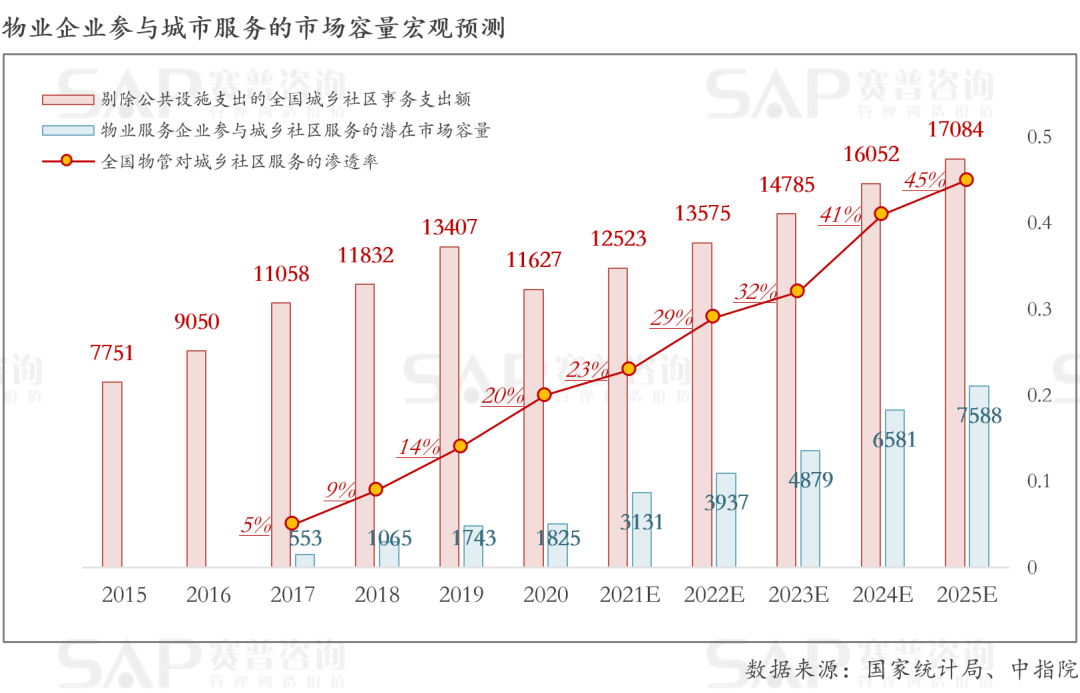

趋势2:市场空间不断延展、扩充

城市服务范围纵向可延伸至县城/农村,横向可延展至人居环境整治、城市生产、城市生活等多领域。仅就狭义城市服务空间市场容量而言,约为2000亿-3000亿元,至2025年或将上升至7000亿-8000亿元;至2035年远期有望突破2万亿元。

趋势3:城市服务营收贡献不高、利润水平偏低,但盈利底线有保障

城市服务营收贡献不高。与物业服务其他各业态相比,尽管城市服务对物业企业的管理面积贡献大,但坪均创收单价低(小于10元/㎡·年)。

如保利物业、雅生活、世茂服务等企业,城市服务贡献面积均在40%以上,但收入占比均不到15%,未能作为营收主力。

城市服务利润水平偏低。城市服务毛利率往往相对较低,以碧桂园服务为例,2021年年报显示公司年内整体毛利率同比下降3.3个百分点至30.7%,主要原因在于“低毛利率的城市服务比重上升所致”,报告期内城市服务毛利率仅为17.6%,在六个业务板块倒数第二,仅高于“三供一业”(供水、供电、供热和物业管理)。

从行业总体来看同样如此,上市物企平均毛利率高达30.6%,而头部上市环卫企业平均毛利率则为22.4%。

城市服务盈利底线有保障。在城市服务合同中,会基于指定服务要求按照相应成本加固定比例管理酬金计价,为企业预留一定利润空间。

若企业因为开展城市服务项目导致亏损,政府会给予相应补偿,如三部委发布的《关于城市社区卫生服务补助政策的意见》、区政府财政拨付城市公共服务岗位补贴专项基金等。

客户洞察:一体化整合,G端向B、C端融合

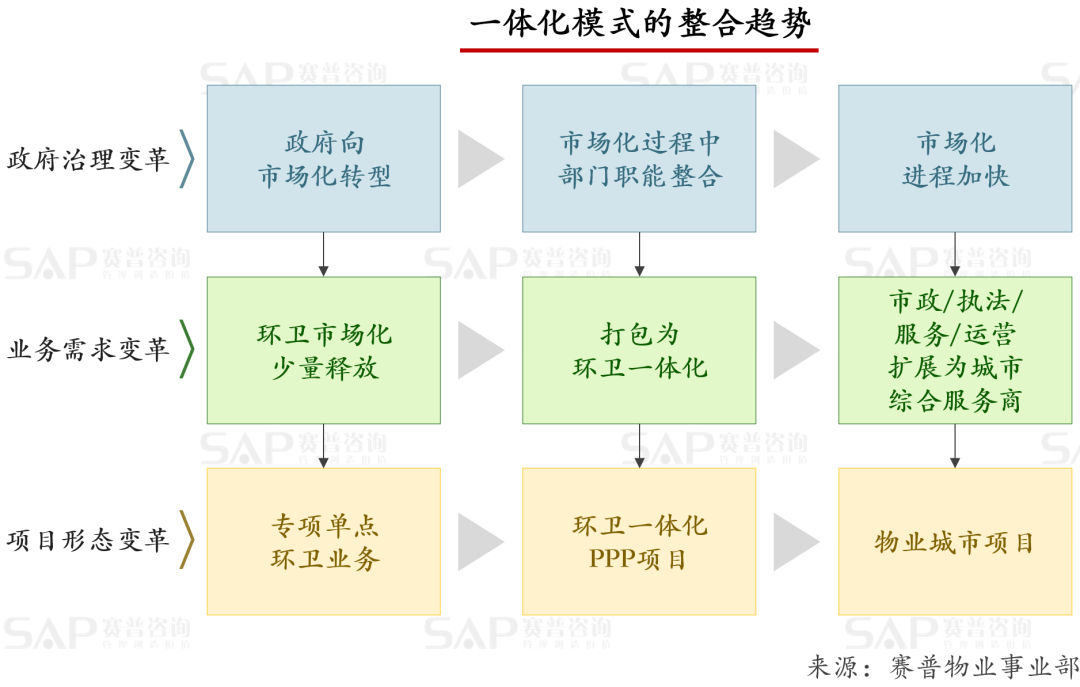

趋势1:G端业务需求由单一业务向一体化业务转型

伴随着政府治理变革,由最初的“向市场化转型”到“市场化进程加快”,相应推动着业务需求变革,进而推动项目形态变革。

城市服务事无巨细、错综复杂的固有特性,单项分包易出现责任边界不清晰问题,通过一体化模式可有效提高服务效率和强化政府管理抓手,也在引导着整体需求走向由单点环卫业务向一体化业务转变,由环卫管理向物管城市或城市管家转变。

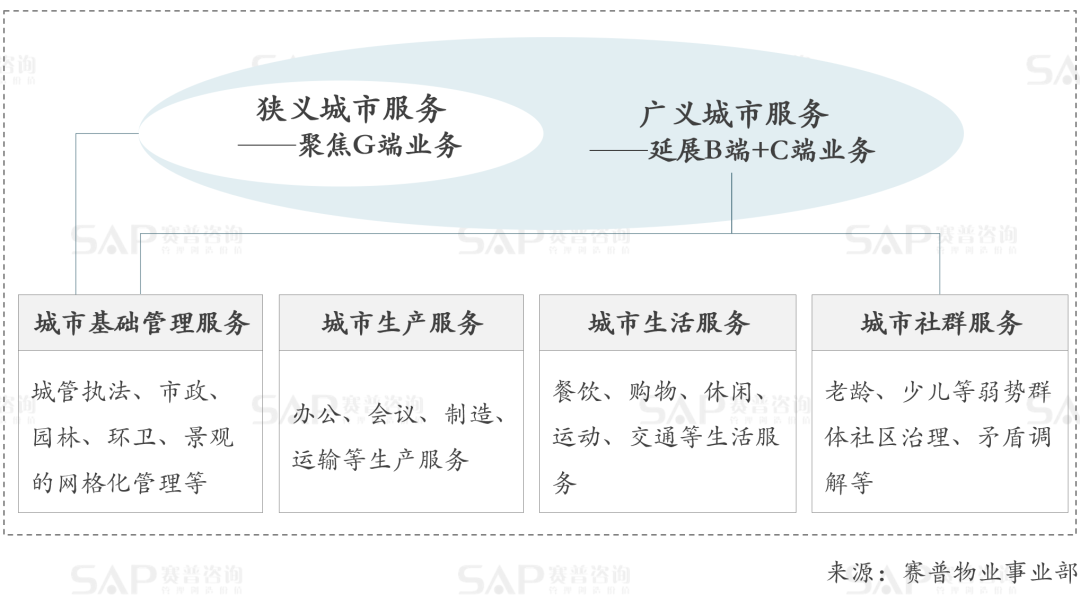

趋势2:从G端城市服务扩展到B、C端,逐步形成业务平台

随着城市服务的不断发展,需求群体由城市政府向企业、居民转变,业务范围由G端城市基础服务向B、C端的城市生产、生活及服务延展,以数字化为基础,并逐步形成一个业务平台,企业自身角色也由服务者转向运营者,再转为经营者。

典型如碧桂园服务整合全业态、全场景,既提供城乡环卫、市政园林绿化、市政设施维护、生态巡查及管护、水环境治理等一体化城市综合服务,亦覆盖城市中公园景区、文体场馆、各类园区、交通枢纽、商业办公、住宅小区等各类物业形态及空间的运营服务,更通过整合内外部丰富的生态资源,提供旅游服务、农特产品外销支持等,化身为促进区域经营发展的重要参与者和经营者。

竞争对手洞察:“混业”竞争、“锚定”优势

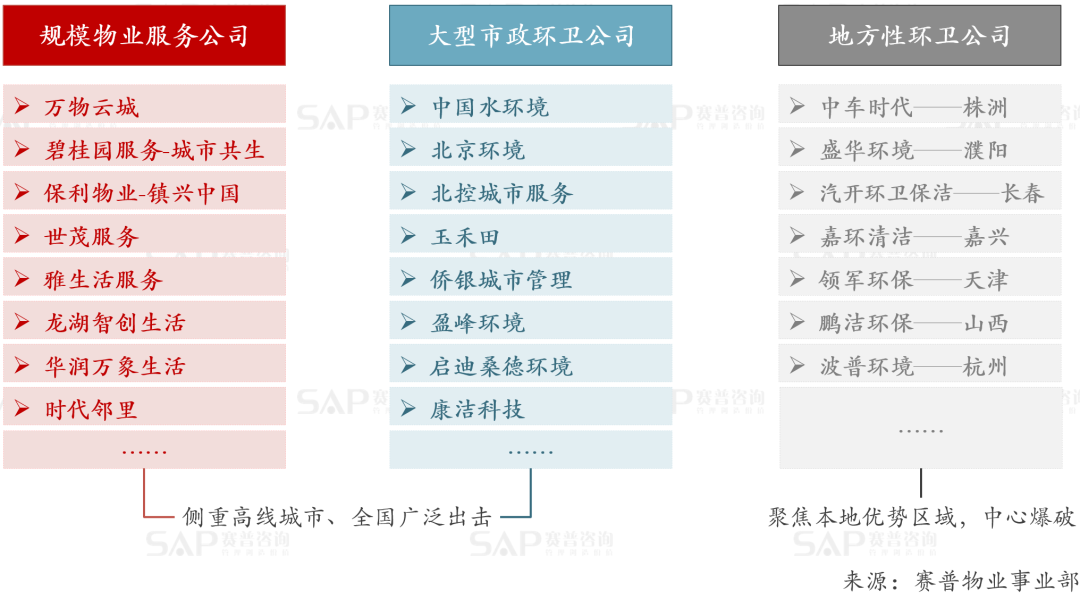

趋势1:行业进入混业竞争时代,领先物业企业、环保环卫公司、地方性企业纷纷涌入赛道

竞争对手并不局限于物业同行,传统环保环卫公司也在政策与市场激励之下纷纷向统筹型城市服务转型。

为了配合“城市大管家”趋势、抢占先机、彰显品牌优势,传统环保环卫公司进行企业更名、业务范围扩充、项目投标重点转移等举措,例如侨银环保科技更名为侨银城市管理、玉禾田更名为玉禾田智慧城市运营、启迪环境更名为启迪城市等。

与物业服务公司和传统环保环卫公司侧重高位城市、布局全国的路径不同,地方性环卫公司则善用自身地域优势,聚焦本土优势区域,采用“中心爆破”方式拿下项目。

无论是哪种方式入局,无不彰显出城市服务赛道的竞争激烈,宛如春秋战国时期群雄割据。

趋势2:头部领先企业在锚定领域持续探索,并有所斩获

头部企业共性特征在于以数字化、智慧化为手段,面向城市政府、企业、居民等终端客户,以公共服务为支柱,根据企业自身发展目标,锚定城市空间运营、产业支持发展、社区综合服务等不同领域进行探索:

模式上,除基础市政一体化服务外,抓住政府痛点突破,采用标杆项目树品牌的形式,实现单点扩张到面;

合作方式上,多采用直接委托或者和本地国企股权合作的模式,提高自身城市服务效率和水平;

产品搭建上,基于现有项目资源和核心竞争优势规划产品线与打造品牌,产品线业务有一定规模,可对外形成单独品牌进行业务输出。

发展能力洞察:5大关键能力,适配业务发展

由于物业企业在城市服务板块仍未摆脱新进者身份,即便是头部企业也不可避免地在投标拓展、政府对接、品牌传播、价值兑现、内外部管理等方面存在诸多难题。

识别以上发展陷阱之后,头部企业亦纷纷对自身拓展力、服务力、经营力、组织力及科创力5大关键能力提出更高要求,以适配业务发展。

趋势1:拓展力是业务发展的基础,体现在政府关系维护、品牌塑造、专家团队打造、专业公司资源整合

一是政府关系维护。城市建设高峰期过后,房企进入城市服务赛道,持续与政府高频互动,继续发挥政企资源协同优势。

城市服务是典型的政府端服务型和资源依赖型业务,需了解政府对城市治理的核心诉求,可以城市基础管养、民生工程等为切入点,通过合作联营等投拓方式快速获取项目资源并导入品牌,建立政府合作信任基础。

例如保利物业以专业管理体系承接政府所剥离的部分公共服务管理职能,向政府或其他企事业单位提供公共产品与服务采购;通过深度整合央企资源及品牌优势,与多家地方城投平台、央企国企、区域开发商建立战略联盟,加速合作落地。

二是品牌价值塑造。通过将城市服务能力转换成品牌语言,高举高打,持续发声,树立标杆,提升社会影响力。

例如保利物业在5年内服务了近50个城镇后,探索出了企业参与基层社会治理的“城镇全域服务模式”,在此基础上形成“镇兴中国”品牌。

三是专家团队打造。城市服务作为一种专业服务,不能仅依靠企业品牌形象与高管资源,每个城市应建立城市服务专家团队,做好招投标工作,形成统一的、可复制推广的服务体系,形成一套能与政府商谈的规则。

例如华夏幸福成立专门的专家团队协助政府撰写产业研究报告,让政府报告有亮点、出业绩,从而更易获取产业资源。

四是专业公司整合。优势互补,能力整合,提升细分领域专业化的服务能力,夯实技术壁垒,形成差异化的竞争赛道,有利于扩展城市服务业务的盈利空间。

例如粤海物业专精水务专业运营技术,每年在水务设备维护、疏浚工程、湖面环保的清洁业务中产生了丰厚的经营收益。

趋势2:服务力是业务发展的核心,发力点在于发展样板打造与产品标准及亮点设计

发展样板打造即抓住政策机遇,打造城市空间服务的样板,萃取沉淀服务经验,形成管理输出。

由于城市服务管理空间大,业态构成复杂,对多场景、多业态的服务能力将提出更高要求,因而需要城市服务部门不断提升服务标准化的水平,深化研究产品组合策略,在保证服务满意度的同时打造服务体系亮点,创造利润价值点。

例如碧桂园服务从市政环卫切入,借助资本和产业链优势,尝试构建多场景下开放、共生的城市生态体系,推出城市共生2.0产品,覆盖市政公共服务、城市空间运营、数字社区治理等全业态、全场景综合性城市空间整合服务。

趋势3:经营力是业务发展的依据,关键点在于经营测算水平的提升

经营能力水平高低决定收益水平高低,城市服务业务的经营测算水平与在管项目经营管理水平的提升、经营收益红线的设置、资源投入的控制以及经营监控的强化等密切相关,更高的经营测算水平将为业务拓展提供依据,为经营收益与市值贡献提供保障。

趋势4:组织力是业务发展的支撑,通过管理机制的创新,保障业务顺利开展

探索高效业务管理模式,打造精简扁平与业绩导向的组织架构,完善市场化考核激励等驱动机制,强化专业人才储备能力,从而更有效匹配和保障城市服务业务顺利开展。

例如万物云城将城市服务作为总包项目,以协调者的身份将项目分包给内部专业公司,有效平衡各方利益。

趋势5:科创力是业务发展的突破点,通过科技创新与数字化运营,提升核心竞争力

通过信息化管理平台,推动城市服务规模化、一体化发展,为城市服务提供更精准、更专业的服务。科技赋能与创新将提升城市服务的核心竞争力,进而推动企业内部效率改善,提升溢价空间。

例如碧桂园服务通过技术创新推出“城市扫描仪”应用,在常规环卫作业车辆行车记录功能的基础上,嵌入道路病害检测、垃圾桶满冒、垃圾堆放、违章停车识别等AI算法,推出既可对作业车辆进行常规监管又可同步解决城管、环卫、交警等部门最关注问题的“一机多能”新产品。

结语

城市服务呈现政策明朗、政府需求明确、短期盈利低但空间大、混业竞争、产品组合一体化、服务对象延展等特征,业务正处于快速发展的机遇期,对于物业企业来说也是窗口期,应把握机遇,明确业务组合,塑造商业模式,锤炼服务能力,抓住城市服务发展的重要机遇。